пример, как устроена, плюсы и минусы, как пользоваться

Это история из Сообщества. Редакция задала наводящие вопросы, бережно отредактировала и оформила по стандартам журнала.

Norf

перенял опыт отца

Профиль автора

Мой отец ведет учет своих расходов с начала нулевых в табличках в «Экселе».

Он следил за семейным бюджетом столько, сколько я себя помню. Однажды даже случилась такая история: мне понадобилась дискета на урок информатики, я нашел ее дома, вставил в компьютер и увидел какие-то файлы. Подумал, что наверняка есть их копии, и удалил, даже не сохранил данные на компьютере: ума не приложу, почему я так сделал. В итоге я удалил отцовские таблицы с расходами за шесть лет в периоде конца девяностых — начала нулевых.

Отец и подначил меня завести свою табличку. Так, в старших классах я тоже начал записывать, сколько денег у меня есть и сколько я трачу. Считал каждую монетку, но спустя время забивал и начинал сначала. В то время таблица быстро наскучивала, ведь я и так знал, что у меня есть 500 Р и мне нужно накопить еще столько же, чтобы купить игрушку, которую я хочу. В учете расходов не было нужды, но сама идея прижилась.

В то время таблица быстро наскучивала, ведь я и так знал, что у меня есть 500 Р и мне нужно накопить еще столько же, чтобы купить игрушку, которую я хочу. В учете расходов не было нужды, но сама идея прижилась.

В студенческие годы я начал следить за бюджетом серьезнее. Моя таблица становилась сложнее и в 2016 году переехала в «Гугл». Главной задачей для меня стало постоянное четкое понимание количества денег, которые есть на руках. Когда все деньги лежали бумажками в кошельке и их было не более 15 000 Р, это было несложно. Но когда появились безналичные — сначала на одной карте, потом на двух, затем прибавилась кредитка — и я стал жить со своей дамой, вообще перестал понимать, сколько у нас денег. Под решение этой задачи и стала затачиваться таблица.

Как все устроено

В ранней версии в таблице не было даже разделения по месяцам: на одном листе находился поток дат более чем за год. Но постепенно у меня появлялись новые источники доходов и расходов, записей становилось все больше, а листать страницу приходилось слишком долго.

Тогда я стал разделять периоды жизни на разные листы в рамках одного файла, добавляя что-то новое на каждую новую страницу. Потом возникла потребность самоанализа, и я стал выделять недели цветами, чтобы примерно представлять, сколько трачу за определенный период. Затем я решил начать контролировать различные категории расходов и доходов. В самом начале это было вызвано скорее любопытством, нежели необходимостью самоконтроля: я хотел увидеть числа на большом отрезке времени.

/financial-habitus/

«Есть страх, что денег не будет вообще»: 7 финансовых привычек из нашего детства

Сейчас таблица состоит из нескольких листов, каждый из которых выполняет свою задачу.

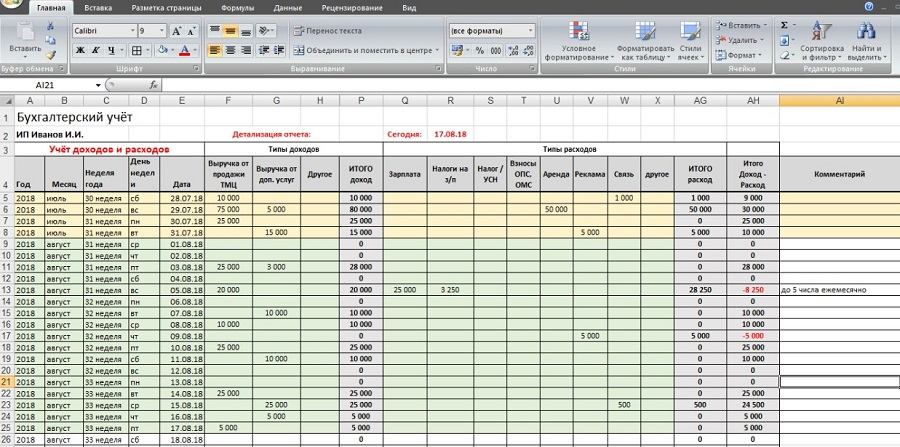

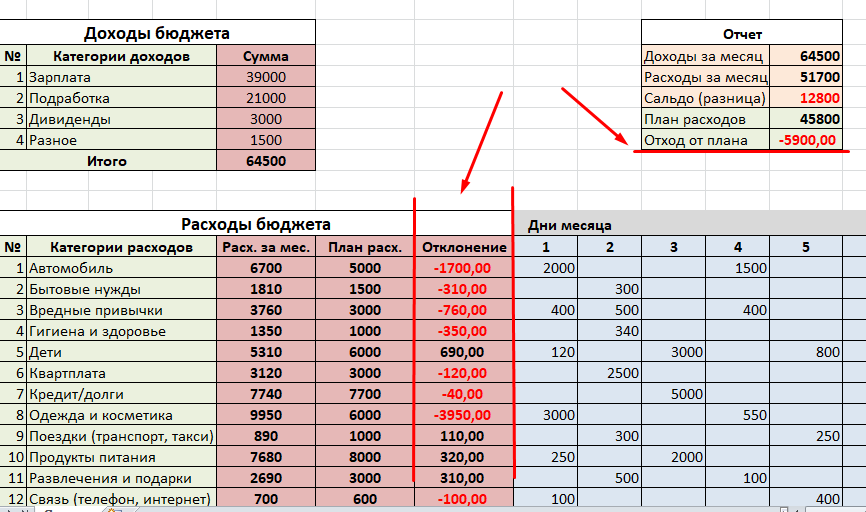

Лист «Шаблон» — основной, которым предстоит пользоваться, его можно скопировать и размножить на разные месяцы. Он состоит из нескольких столбцов: доходы, расходы и кредит. Каждый столбец разделен на четыре пункта: категория операции, сумма, дата и комментарий. В правой части есть дополнительные поля, которые позволяют следить за текущим балансом или проверять траты в различных категориях.

В правой части есть дополнительные поля, которые позволяют следить за текущим балансом или проверять траты в различных категориях.

Лист «Категории» позволяет суммировать показатели во всех категориях за все время заполнения таблицы. Теперь вы всегда будете знать, сколько денег ушло на тот или иной тип расходов, сколько вы потратили в среднем по месяцам или за год. Здесь же можно добавлять новые категории и адаптировать под себя те, что есть. Процесс выбора категорий и подсчета расходов по ним автоматизирован. Также здесь есть раздел долгов, в котором можно посчитать, сколько вы или вам должны.

Лист «Инструкция». Здесь есть подробное описание всех возможностей таблицы и пояснения, как ими пользоваться.

Лист «Шаблон» можно использовать как основу На том же листе находится дополнительный раздел, при помощи которого можно следить за балансом и проводить его корректировку Лист «Категории» позволяет категоризировать доходы и расходы Раздел «Учет долгов» на том же листе с категориями На последнем листе можно найти подробную инструкцию по ведению таблицыТаблица требует дотошного ведения расходов и доходов — вплоть до рубля. Это трудоемкое занятие, особенно в процессе формировании привычки. Но с наступлением эпохи безналичных расчетов стало проще: сейчас все расходы хранятся в приложении банка, откуда их можно перенести в таблицу даже с задержкой в несколько дней.

Это трудоемкое занятие, особенно в процессе формировании привычки. Но с наступлением эпохи безналичных расчетов стало проще: сейчас все расходы хранятся в приложении банка, откуда их можно перенести в таблицу даже с задержкой в несколько дней.

Чтобы вести учет наличных денег, я использую следующий лайфхак: с тех пор как у меня появилась настоящая зарплата, я перестал учитывать монеты в кошельке и записываю расходы купюр. Например, если покупка обошлась мне в 80 Р, я записываю 100 Р, а 20 Р убираю в карман. В будущем покупку на 120 Р я запишу как 100 Р, добавив 20 Р монетами из кармана.

При постоянном заполнении таблицы вы всегда будете видеть ваш текущий баланс. Математика простая: стартовая сумма ± стартовые долги + доходы − расходы − кредиты ± новые долги.

Особенности таблицы

Лимит на день. Вы можете ограничивать свои траты в формате квеста, пользуясь лимитами на день, которые каждый день повышают допустимую сумму расходов на выбранную категорию на указанное значение. Часто такие функции представлены в виде API или дополнительных программ, но у меня все работает исключительно на штатных возможностях таблиц, хотя это решение и вышло достаточно громоздким.

Часто такие функции представлены в виде API или дополнительных программ, но у меня все работает исключительно на штатных возможностях таблиц, хотя это решение и вышло достаточно громоздким.

Лимиты на день помогают завязать с вредными финансовыми привычками либо сформировать новые полезные. Например, можно выставить 400 Р в день на развлечения, притом что обычно вы столько не расходуете, и заставлять себя тратить деньги на эту категорию каждый месяц. Я пользовался этой функцией, когда начинал чувствовать свою зависимость от чего-либо. Это могут быть безобидный кофе, походы в кино или любимые вкусняхи, а могут быть алкоголь и сигареты.

/shame-spend-money/

Почему так сложно тратить деньги на себя

Работает функция так: таблица каждый день дает вам сумму, которую можно потратить на выбранную категорию. Если хотите что-то купить, сначала накопите денег на свою хотелку. А если не удержались и все-таки купили, лимит на день покажет отрицательное значение. Условно говоря, вы заняли денег сами у себя и теперь должны их вернуть.

Условно говоря, вы заняли денег сами у себя и теперь должны их вернуть.

Чтобы «включить» лимиты, нужно:

- Перейти на лист «Шаблон» или конкретного месяца.

- В разделе «Лимиты на день» указать интересующие вас категории и прикинуть максимальную сумму, которую вы можете потратить на них каждый день. Если делаете это на странице «Шаблон», имейте в виду, что после нужно перенести все, что вы зафиксировали, на страницу текущего месяца.

- В строке с датой указать первый день текущего месяца и потянуть за нижний угол ячейки, чтобы растянуть ее вниз. Дальше таблица будет работать сама по себе.

Калькулятор для самопроверки. Со временем некоторые расходы могут ускользнуть — например, произойдет неожиданное списание с карты или сотка выпадет из кармана. Это неизбежно, ведь жизнь не компьютерная модель, поэтому иногда расчетный баланс требует корректировки.

Чтобы провести корректировку, придется заглянуть во все приложения и кошельки и записать общее количество финансов вручную в подтаблицу «Баланс де-факто». После этого в таблице «Результаты самопроверки» отобразится разница фактического баланса и расчетного. Можно проанализировать это значение, попытаться найти потерянные или лишние деньги либо просто принять и жить дальше.

После этого в таблице «Результаты самопроверки» отобразится разница фактического баланса и расчетного. Можно проанализировать это значение, попытаться найти потерянные или лишние деньги либо просто принять и жить дальше.

/list/excellent-excel/

7 полезных формул для тех, кто считает деньги в эксель-таблице

Чтобы исправить ошибку, нужно внести получившуюся разницу в специальную подтаблицу «Корректировка расчетного баланса», которая находится справа от «Баланса де-факто» на странице каждого месяца, и указать дату проверки. В результате общая сумма доступных средств изменится, разница станет равна нулю, а записанное значение пройдет мимо всех категорий.

Недостатки таблицы

Как я и говорил, каждое приложение и каждая таблица заточены под нужды их создателей, и эта — не исключение. Преимущества моей таблицы — удобство и дружелюбный интерфейс. А результат ее ведения — понимание своих финансов в моменте и в перспективе.

Но есть и недостатки, которые могут быть для кого-то критичными:

- Технически таблицу вести очень легко, практически — нужно вводить все расходы и доходы вплоть до рубля.

Не каждый справится с этой задачей. А если вы хотите вести в ней семейный бюджет, перфекционистами должны быть вы оба.

Не каждый справится с этой задачей. А если вы хотите вести в ней семейный бюджет, перфекционистами должны быть вы оба. - Таблица учит планированию, но в ней нет функционала, который заранее «блокирует» деньги на ежемесячные траты типа ЖКХ. О таких расходах нужно помнить самому. Таблица лишь формирует понимание того, сколько на это дело тратится ежемесячно.

- В таблице нет возможности разбить трату на подкатегории. Тем, кому важно понимать, сколько денег уходит именно на мясо, сколько — на рыбу, сколько — на фрукты, а сколько — на сладости к чаю, будет непросто. Чтобы разбить категорию «Продукты» на эти пункты, придется изучать каждый чек. Это сложно и долго.

- В таблице нет графиков. Но при желании вы сможете собрать их самостоятельно, все необходимые данные есть.

- Таблицу можно вести только в одной валюте. Если вы получаете деньги и тратите их в нескольких валютах сразу, вам придется постоянно приводить их к одному значению. Для этого в таблице есть актуальные курсы валют, на которые можно умножить любую сумму.

Если для вас эти недостатки допустимы, возможно, с этой табличкой у вас все получится.

Как начать работать с таблицей

В самой таблице на последнем листе есть подробная инструкция по использованию. Чтобы начать вести бюджет в этой таблице, вам нужно:

Создать копию таблицы в своем гугл-диске. Для этого нужно перейти по ссылке и нажать соответствующую кнопку в выпадающем окне. Копия становится вашей личной.

Заполнить подтаблицу «Баланс де-факто» на листе «Шаблон». Вам нужно будет обозначить все места хранения денег: карты, вклады, наличные. Левая часть раздела нужна, чтобы фиксировать деньги, которые вы не хотите учитывать в ежемесячном бюджете, например сбережения. Столбцы в середине — это все карты и наличные, которые находятся у вас в обороте. А столбцы справа — кредитные карты с их лимитами и остатками.

Создать копию страницы «Шаблон» и указать в названии нового листа текущий месяц. Например, «январь».

Заполнить таблицу «Входные долги» на листе «Категории» — просуммируйте ваши долги и запишите их в соответствующие ячейки.

Указать необходимые категории на листе «Категории». После того как вы добавите нужные категории на этой странице, они автоматически подтянутся на остальные листы и появятся в столбцах, выделенных голубым цветом. В доходах и расходах появится выпадающий список с перечисленными категориями, которые можно дополнять в любой момент.

Заполнить подтаблицу «Баланс де-факто» на листе текущего месяца и записать все рубли, которые есть в наличии на данный момент. Получится три значения: «Всего», «Баланс на месяц» и «Кредит». Первое — это все ваши сбережения, второе — деньги, на которые планируете жить, третье — сумма по всем кредитным картам.

Вписать значение из «Баланса на месяц» в первую строку доходов. Если у вас есть кредит, нужно вписать его в разделе «Кредит» аналогичным образом. Разница с расчетным балансом станет равна нулю.

Внести доходы и расходы. Все готово, теперь можно просто добавлять актуальные данные в течение месяца.

По завершении месяца создать копию листа «Шаблон» и перенести «Текущий баланс» в первую строчку доходов нового листа. Если хотите проверить правильность расчетов, нужно снова заполнить «Баланс де-факто» и внести разницу с расчетным балансом в раздел «Корректировка расчетного баланса» — текущее значение будет обновлено.

Результат

Таблица — это мой инструмент самоконтроля. Сейчас я смогу обойтись и без нее, хотя это будет непривычно, так как она помогла мне стать более дисциплинированным. Если бы я изначально не пришел к этому способу ведения бюджета, мне было бы гораздо сложнее планировать крупные траты и распоряжаться сбережениями.

Скачать шаблон

Моя жена тоже пользуется этой таблицей: мы стали вести общий бюджет, как только начали жить вместе. Она приняла мой подход и сразу подключилась к процессу. Может быть, у нее не было того же интереса, что и у меня, но она понимала, что это дело хорошее и важное для нас обоих. Сейчас каждый имеет доступ к таблице и записывает свои расходы по факту покупки или вечерком после похода по магазинам. Жена привыкла к этой системе достаточно быстро, так как с годами таблица стала не только удобной, но и красиво оформленной и интуитивно понятной.

Сейчас каждый имеет доступ к таблице и записывает свои расходы по факту покупки или вечерком после похода по магазинам. Жена привыкла к этой системе достаточно быстро, так как с годами таблица стала не только удобной, но и красиво оформленной и интуитивно понятной.

В итоге за три года мы ни разу не попадали в финансовые западни. У нас всегда есть деньги на текущий месяц с запасом в полтора раза, а также подушка безопасности на непредвиденные расходы.

Эксельки.Здесь хвалятся своими наработками в «Гугл-таблицах»

Показать свою табличку

3 простых метода, как контролировать бюджет с помощью Excel, приложений и заметок

Этот текст написан в Сообществе, в нем сохранены авторский стиль и орфография.

Владимир Ухов

Профиль автора

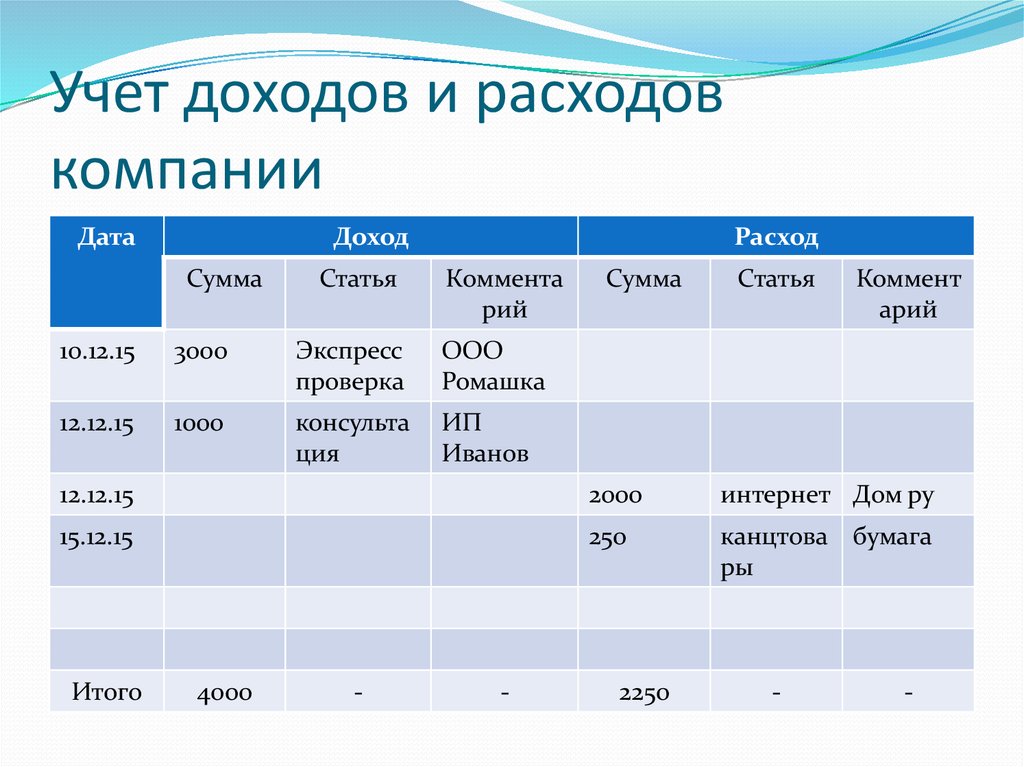

В прошлой статье «Как начать вести учёт личных финансов» я упоминал способы ведения. Расскажу только о тех, которыми пользовался или пользуюсь сейчас.

Способ № 1

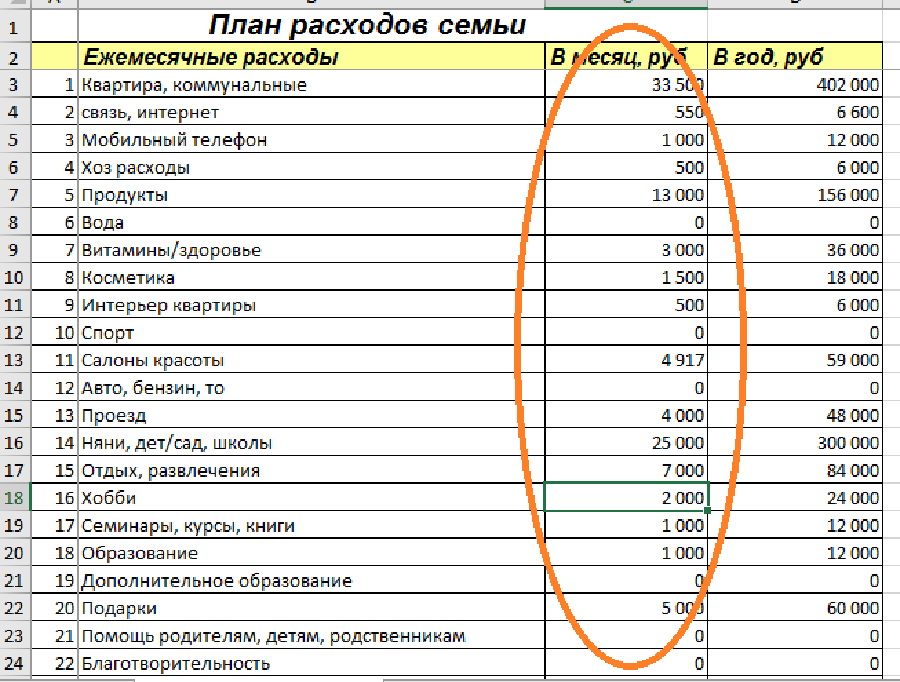

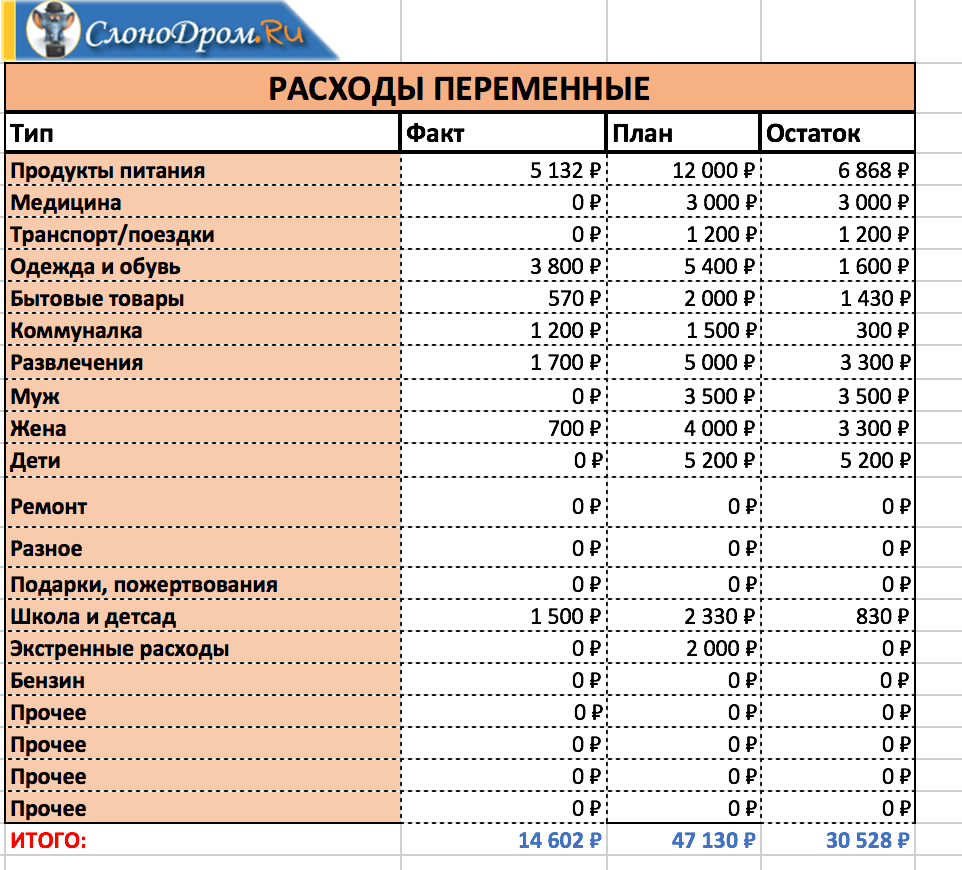

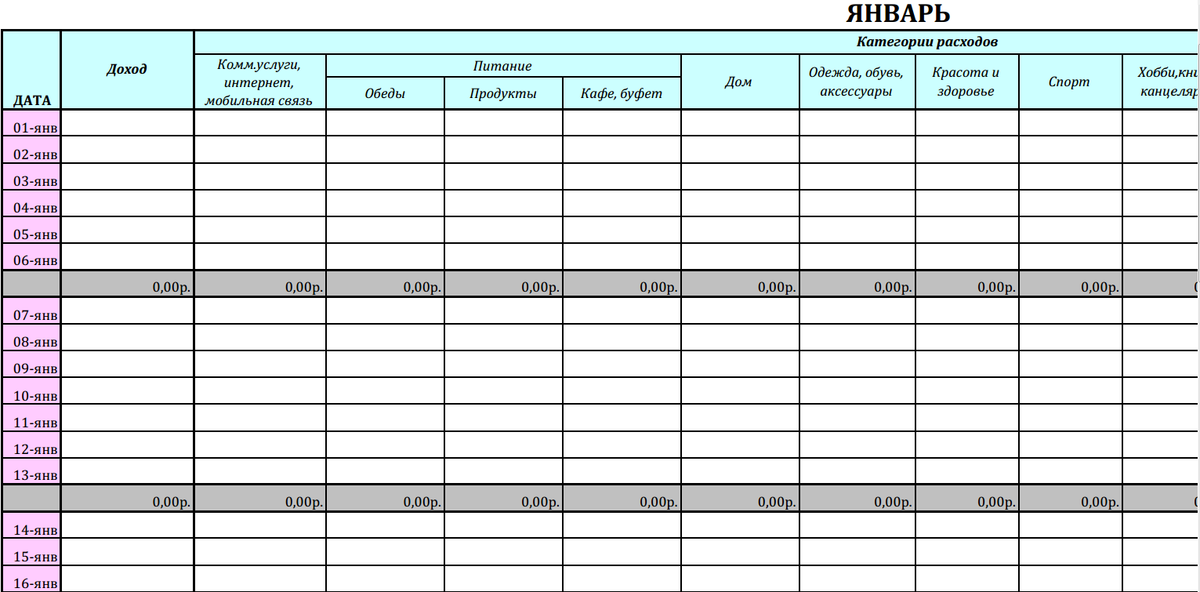

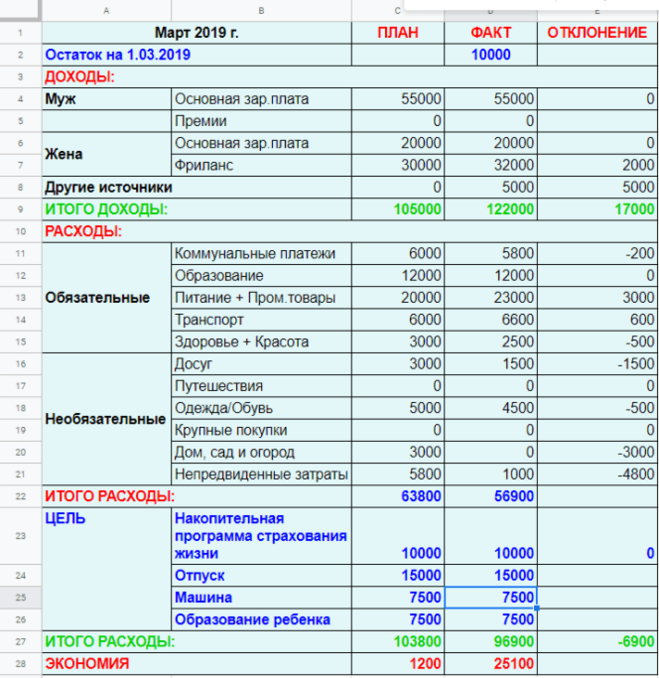

Таблица в ExcelПопулярный способ ведения учета. Удобный вариант — это таблицы от Гугл. Автоматически сохраняются все изменения, и внести данные можно с любого устройства. Выглядеть она может по-разному. Вариантов много, покажу свой, досталась она мне по подписке:

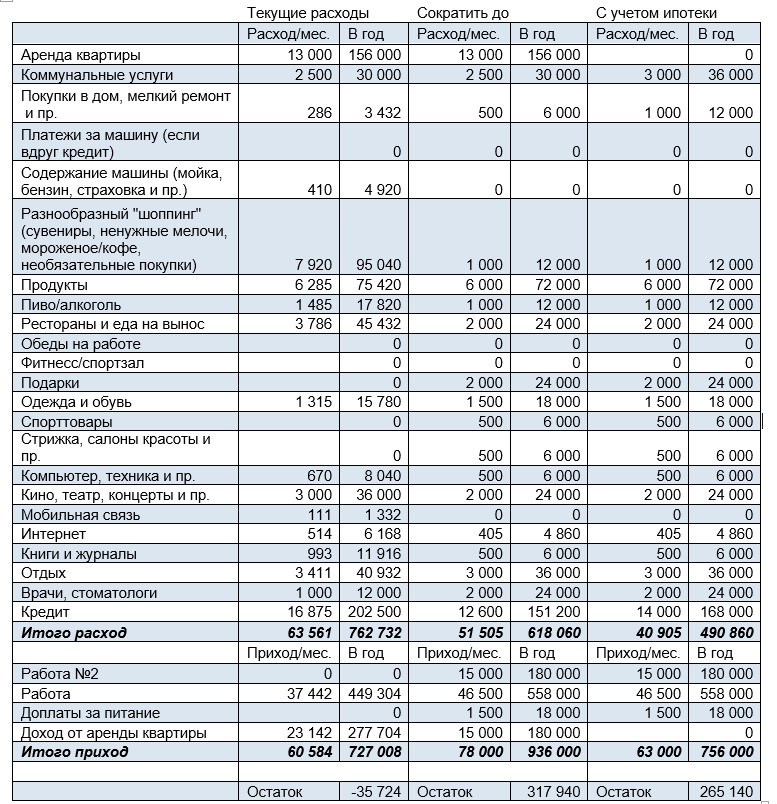

Здесь годовой план доходов и расходов. Веду ежемесячно, так как таблица не рассчитана на ежедневный учет. Таблица большая и объемная, и имеет множество вкладок. В будущем планирую сделать попроще. Найти шаблоны таких таблиц на просторах интернета можно везде, либо сделать самостоятельно. Минус только в том, что с мобильного устройства не всегда удобно вносить изменения, если у вас Гугл-таблица. Главное, чтобы было удобно её вести, не усложняя жизнь.

Способ № 2

ЗаметкиЭто был основной способ ведения своего учёта. В них можно сделать таблицу, внести необходимые категории и составить бюджет на месяц. Минус в том, что нет формулы, в которую можно было бы вносить свои траты на ежедневной основе или как-то вносить коррективы, чтобы это тоже считалось автоматически. Плюс — проще и удобнее разбираться, особенно на начальном этапе.

Плюс — проще и удобнее разбираться, особенно на начальном этапе.

Способ № 3

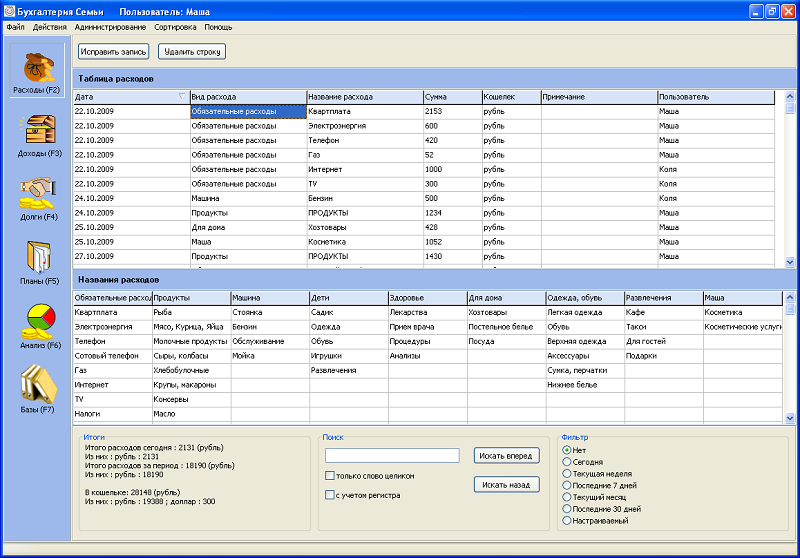

ПриложенияNotion. Не буду описывать полный разбор функций. Их много, поэтому остановимся на нужном. В самом приложении есть уже готовый шаблон для ведения доходов и расходов.

Можно сделать свою таблицу, либо ссылки на каждый месяц, и там вносить данные. Удобно, что есть категории. Их можно сортировать, добавлять или удалять. Добавлять описание к каждой категории и т.д. Разноплановость приложения помогает составить личный финансовый план. Или вообще не ограничиваться одним шаблоном и сделать несколько и вести их параллельно.

Само приложение бесплатное, на английском языке. Есть подписка, так как в бесплатной версии имеются ограничения на: количество блоков (в бесплатной их тысяча), загрузку файлов и число участников в команде (если ведёте семейный бюджет). Но даже бесплатной версии хватает на комфортное пользование.

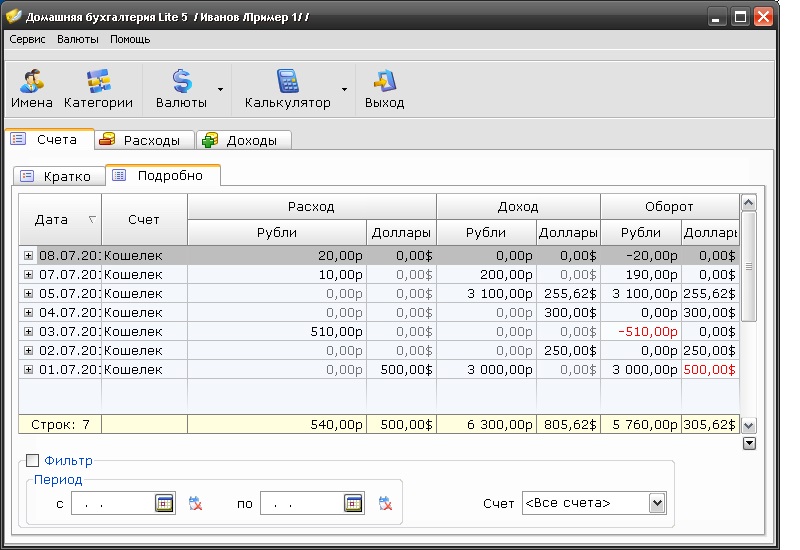

CoinKeeper. У разработчика есть две версии этого приложения: CoinKeeper и CoinKeeper 3. Отличий между ними мало, пользоваться можно двумя. Им я пользуюсь на ежедневной основе.

Отличий между ними мало, пользоваться можно двумя. Им я пользуюсь на ежедневной основе.

В главном меню можно посмотреть все деньги, которые у вас есть: наличные, карточка, вклады, инвестиции и т.д. Есть возможность добавлять дополнительные категории или убрать то, что не нужно. Сразу же внести доходы и расходы, посмотреть историю и почитать советы. Нравится, что можно добавлять категории и устанавливать на них лимит, дабы удобнее было отслеживать траты.

Ещё есть тэги и комментарии. Их можно подписывать как и где угодно. Например, если заложен бюджет на подарки, и вы идёте в магазин, чтобы купить набор конфет, то это уже идёт в категорию не «Продукты», а «Подарки». Так и подписываем: название магазина, и комментарий, чтобы не спутать категории.

Здесь же посмотреть историю расходов и доходов, внести изменения или удалить операцию вовсе. Есть информация о расходах в виде инфографики, но это есть в любых подобных приложениях. Платная подписка имеется — она даёт возможность добавлять множество категорий.

Это все способы, которыми я хотел поделиться. Если у вас есть другие, то расскажите о них в комментариях, будет интересно почитать.

Читатели пишут.Здесь делятся опытом и рассказывают свои финансовые истории

Рассказать свою историю

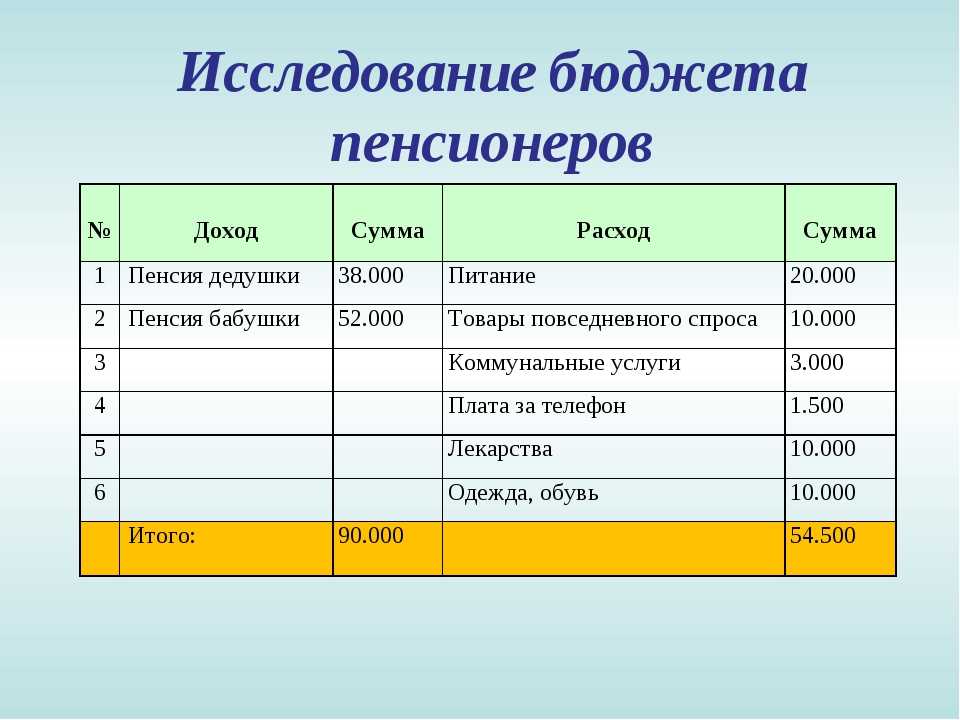

Типы, примеры и способы расчета

Что такое расходы домохозяйства?

Бытовые расходы представляют собой разбивку общих расходов на проживание на человека. Они включают в себя сумму, уплаченную за проживание, питание, потребляемое в доме, оплату коммунальных услуг и другие расходы. Сумма всех расходов затем делится на количество членов семьи, проживающих в доме, чтобы найти долю каждого члена в общих расходах.

Некоторые расходы на домашнее хозяйство имеют право на налоговые вычеты. Например, если вы работаете из дома и имеете там офис, вы можете претендовать на вычет из домашнего офиса.

Основные выводы:

- Бытовые расходы представляют собой разбивку общих расходов на проживание на человека.

- Статус «Глава семьи» для целей налогообложения дает вам больший стандартный вычет и более низкие налоговые ставки.

- Бытовые расходы можно в основном разделить на категории, связанные с домом, детьми, транспортом и развлечениями.

Понимание домашних расходов

Если у вас есть статус «глава семьи», вы можете пользоваться более крупным стандартным вычетом и более низкими налоговыми ставками. Статьи, связанные с домашними расходами, включают широкий спектр повторяющихся покупок.

Виды домашних расходов

Домашние расходы

В дополнение к стоимости жилья, будь то арендная плата, ипотечный платеж или налоги на недвижимость, плата за коммунальные услуги, такие как электричество и газ, а также страхование имущества также являются частью расходов семьи.

Потребности каждого человека, учитываемого в домашнем хозяйстве, также подпадают под эти расходы. Эти потребности включают стоимость лекарств, отпускаемых по рецепту, и другие медицинские расходы.

Расходы на детей

Расходы на образование, такие как услуги репетитора, покупка и обслуживание школьной формы, учебников, персональных компьютеров, канцелярских принадлежностей и ручек, включаются в состав домашних расходов. Плата за обучение, будь то в частных школах или университетах, может быть включена в расходы домохозяйства, поскольку учащийся, как правило, полагается на родителя или опекуна для оплаты таких сборов.

Услуги по уходу за детьми, такие как наем няни или оплата присмотра за маленькими детьми, пока родители на работе, также включаются в расходы домохозяйства.

Транспортные расходы

Транспортные расходы, такие как стоимость лизинга или покупки автомобиля в рассрочку, расходы на проезд до работы и другие услуги, используемые членами домохозяйства для передвижения, такие как такси или автобусы, могут учитываться как расходы домохозяйства. Также могут быть включены судебные издержки членов семьи, будь то консультационные услуги или судебные разбирательства.

Расходы на развлечения

Расходы на отдых и времяпрепровождение могут быть частью регулярных расходов домохозяйства. Вечерние походы в кино или подписка на телевизионные услуги являются частью развлекательных покупок для семьи.

К этим расходам также добавляются деньги, потраченные на отпуск, расходы на участие в таких хобби, как приобретение коллекционных предметов, и плата за членство в клубе. Однако необходимость таких расходов может быть поставлена под сомнение при составлении бюджета для поддержания потребностей домохозяйства, особенно если наблюдается снижение личных доходов. Если расходы на домашнее хозяйство превышают ваши возможности их оплатить, может возникнуть увеличение долга и более серьезные последствия.

Служба внутренних доходов перечисляет расходы, которые имеют право на налоговый вычет. Чтобы потребовать налоговый вычет, ведите тщательный учет и все квитанции, чтобы вы были готовы заполнить необходимые формы во время уплаты налогов.

Управляйте семейным бюджетом в Excel

Excel для Microsoft 365 Excel для Microsoft 365 для Mac Excel для Интернета Дополнительно…Меньше

Создание плана бюджета для вашей семьи может показаться непосильным и трудным, но Excel может помочь вам организоваться и не сбиться с пути благодаря множеству бесплатных и премиальных шаблонов бюджета.

Получить план местности

Целью семейного бюджета является суммирование того, что вы зарабатываете, и того, что вы тратите, чтобы помочь вам планировать долгосрочные и краткосрочные цели. Использование электронной таблицы бюджета может помочь сделать ваше финансовое здоровье приоритетом, контролируя расходы и увеличивая сбережения!

Сделай сам с шаблоном личного бюджета

Предпочитаете делать что-то самостоятельно? Этот шаблон Excel может помочь вам отслеживать ежемесячный бюджет по доходам и расходам. Введите свои расходы и доходы, и любая разница будет рассчитана автоматически, чтобы вы могли избежать дефицита или спланировать любые прогнозируемые излишки. Сравните прогнозируемые затраты с фактическими затратами, чтобы со временем отточить свои навыки составления бюджета.

Введите свои расходы и доходы, и любая разница будет рассчитана автоматически, чтобы вы могли избежать дефицита или спланировать любые прогнозируемые излишки. Сравните прогнозируемые затраты с фактическими затратами, чтобы со временем отточить свои навыки составления бюджета.

> Получите этот шаблон личного бюджета

Совет: Отслеживание ежемесячных расходовКоммунальные услуги, кредитные карты и страховка оплачиваются ежемесячно, поэтому самый простой способ следить за расходами — определить, сколько вы тратите ежемесячно.

Не забудьте «дополнительно» Помимо счетов за электричество, есть ли у вас подписка на фильмы или игры? А как насчет абонемента в спортзал? Обязательно отслеживайте и их. |

Совет: Обратите внимание на переменные расходы

В то время как счета за газ и телефон, как правило, не меняются в сумме из месяца в месяц, другие расходы, такие как питание вне дома или покупка одежды, могут сильно различаться.

Классифицировать расходы

Теперь, когда у вас есть общее представление о ежемесячных расходах, пришло время разделить их на категории, чтобы вы могли просмотреть свои фиксированные, переменные и дискреционные расходы.

Постоянные расходы Постоянные расходы остаются неизменными из месяца в месяц. Примеры включают ипотеку или арендную плату, медицинскую страховку, оплату автомобиля или налоги на жилье. |

Подсказка: Переменные расходы

Без переменных расходов не обойтись, но они могут колебаться от месяца к месяцу. Такие расходы включают в себя продукты питания, техническое обслуживание автомобиля, потребление электроэнергии и воды.

Дискреционные расходы Дискреционные расходы могут сильно варьироваться от месяца к месяцу. Примеры включают питание вне дома, подписку на потоковые сервисы, членство в клубе, кабельное телевидение и одежду. |

Ставьте перед собой цели

Как только вы получите четкое представление о том, сколько денег поступает по сравнению с тем, что вы тратите, вы можете начать расставлять приоритеты для своих краткосрочных и долгосрочных целей.

Бюджет реконструкции дома Ваша стиральная машина сломалась? Ваши шкафы ветшают? Мастер-ванна нуждается в обновлении? Реконструкция вашего дома может быть сопряжена со многими непредвиденными обстоятельствами. Не забудьте включить эти расходы, когда будете смотреть на свои финансовые цели. > Бюджет строительства дома |

Совет: Держите ваши варианты свадьбы открытыми

Постоянный анализ своих финансов поможет вам понять, достаточно ли вы сэкономили, чтобы купить вещь первой необходимости или просто «приятно иметь». Вам нужна арка из роз для свадебного кортежа или вы просто хотите ее? В любом случае, обязательно отслеживайте это в соответствии с вашими целями.

Вам нужна арка из роз для свадебного кортежа или вы просто хотите ее? В любом случае, обязательно отслеживайте это в соответствии с вашими целями.

> Цветочный свадебный бюджет

План развлечений в колледже Если вы будете придерживаться фиксированных расходов, вы сможете быстрее достичь своих краткосрочных и долгосрочных целей. Но вы также можете включить определенную сумму в свой ежемесячный бюджет на развлечения и развлечения — переменные расходы, которые вы наверняка захотите отслеживать во время учебы в колледже. > Ежемесячный бюджет колледжа |

См.

Не каждый справится с этой задачей. А если вы хотите вести в ней семейный бюджет, перфекционистами должны быть вы оба.

Не каждый справится с этой задачей. А если вы хотите вести в ней семейный бюджет, перфекционистами должны быть вы оба.

Вы можете зафиксировать все это в категории «постоянные расходы».

Вы можете зафиксировать все это в категории «постоянные расходы».

Ваш комментарий будет первым