Как вести семейный бюджет и планировать, программы и таблица Excel

Обновлено Автор Олег Лажечников Просмотров 44005

Хочу поделиться личным опытом ведения бюджета в целом, потому что не важно, какой именно бюджет вы ведете, семейный или личный. Важен сам принцип, который может приблизить или отдалить возможность ваших поездок или накоплений. На мой взгляд, свой финансовый путь стоит начинать именно с бюджета.

Я часто сталкиваюсь с тем, что люди не знают, сколько уходит у них на еду или шоппинг, у них нет подушки безопасности и целей на будущее. При этом они залезают в кредиты и жалуются, что денег не хватает. Сразу возникает вопрос, может пора что-то менять?

Зачем нужен семейный бюджет

Некоторые люди на постсоветском пространстве превратно понимают смысл ведения бюджета, ассоциируют его сугубо с экономией, которую воспринимают очень негативно, как будто это что-то постыдное. Или думают, что бюджет нужен только тем, у кого мало денег. Но могу сказать на своем примере — чем больше у тебя денег, тем больше нужен бюджет.

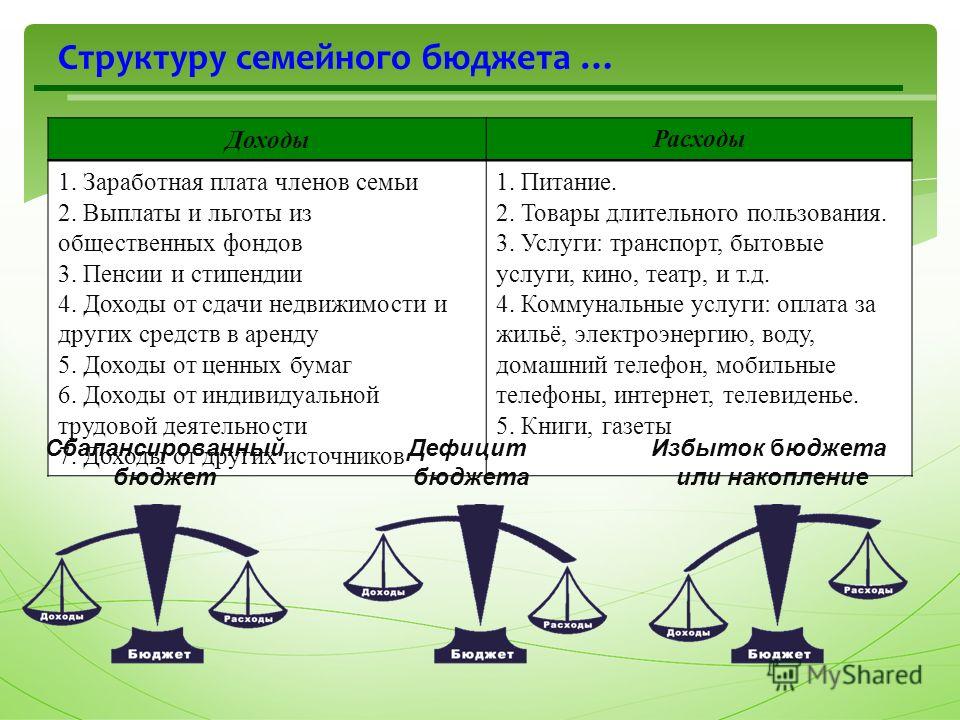

Дело в том, что бюджет нужен не для того, чтобы экономить, а для того чтобы все контролировать. Это означает, не только уменьшение трат, но и их увеличение. В финансах должен быть порядок, чтобы все было четко разложено по полочкам. Тогда будет проще ставить себе цели и достигать их.

Ведение бюджета позволяет более эффективно и главное сознательно распределять средства. Никого же не удивляет наличие в фирме бухгалтера, который сводит дебит с кредитом и решает, куда должны пойти деньги. В семейном бюджете точно также, это финансовый план семьи. Мне кажется, таким вещам должны учить в школе.

Плюсы

- Контроль. Вы всегда четко знаете, на что вы тратите деньги. Не возникает вопросов, а куда ушло пол-зарплаты, и кто ее потратил.

Тоже самое с доходами, особенно актуально, если у вас несколько источников и они меняются. У меня есть свое ИП и для него я тоже веду бюджет — бухгалтерию в Мое Дело.

Тоже самое с доходами, особенно актуально, если у вас несколько источников и они меняются. У меня есть свое ИП и для него я тоже веду бюджет — бухгалтерию в Мое Дело. - Сознательный выбор. После пары месяцев ведения бюджета вы реально узнаете, сколько составляет каждая статья расходов, и возможно захотите скорректировать её — уменьшить или увеличить. В итоге устраните ненужные вам траты, а также узнаете, куда вы «жмотите» тратить (например, на здоровье или спорт, так часто бывает).

- Удобно для увольнения и во время кризисов. Можно рассчитать, насколько хватит вашей финансовой подушки безопасности и когда крайний срок выхода на работу или получения дохода.

- Нет долгов. Минимизируется залезание в долги/кредиты, потому что можно заранее все рассчитать и избежать этого. Бюджет дисциплинирует!

- Проще планировать крупные траты. Если вы хотите купить машину или поехать на Мальдивы, то с бюджетом — это намного проще сделать. Вы сможете узнать, в каком месяце у вас появится достаточная сумма, или как нужно изменить объем трат/доходов, чтобы эта сумма появилась.

- Финансовый вектор. Бюджет очень хорошо показывает, куда ведет ваш подход к финансам, к процветанию или банкротству. Возможно пора менять работу для увеличения дохода, формировать подушку безопасности, инвестировать процент от дохода.

Я бюджет с 2008 года. Один раз попробовал и мне понравилось. Благодаря бюджету удалось спланировать уже не одно путешествие, сформировать депозиты на счетах и начать инвестировать через Тинькофф Инвестиции. Больше всего мне нравится чувство уверенности в завтрашнем дне, потому что все распланировано на год вперед.

Однажды бюджет мне очень помог после моего увольнения в 2010. Я тогда сразу рассчитал, сколько месяцев свободной жизни могу получить, в какие страны съездить и какие вещи купить. Соответственно, я знал, в какой месяц должен будет появится заработок.

Минусы

- Отмечание трат и планирование семейного бюджета занимает время, но при правильном подходе можно почти все автоматизировать.

Хотя порой бывает даже приятно сесть на полчасика и прикинуть свои финансовые цели на ближайший год.

Хотя порой бывает даже приятно сесть на полчасика и прикинуть свои финансовые цели на ближайший год. - Есть вероятность слишком углубиться в подсчеты, считая все до изнеможения и анализируя, в каком из супермаркетов дешевле покупать гречку, а в каком туалетную бумагу. Надо помнить, что бюджет — это инструмент, а не самоцель.

- Дополнение к предыдущему пункту. Есть вероятность залипнуть на текущей планке дохода и сосредоточится только на экономии. Или иначе, «не разрешать» иметь себе больше денег, этакий психологический барьер.

Как вести семейный бюджет

Насколько подробно вести бюджет, решает каждый сам для себя. Я в начале очень подробно все вел, чтобы понять, куда и чего уходит, а потом начал округлять и меньше контролировать траты. В итоге получился «плавающий» бюджет, без строгого планирования. Но главный результат — отсутствие ненужных трат, соответствие расходов доходам (потребностей возможностям), а не экономия ради экономии.

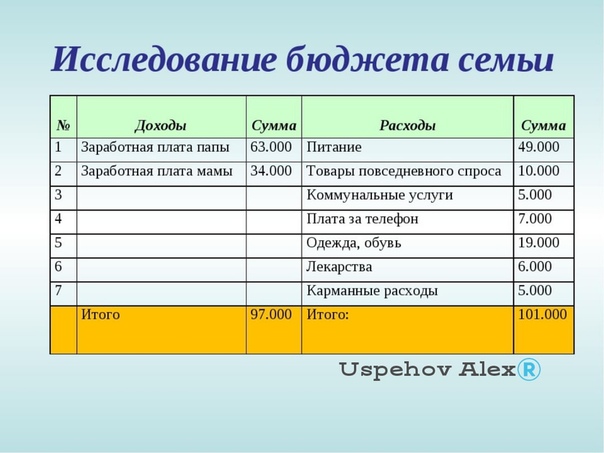

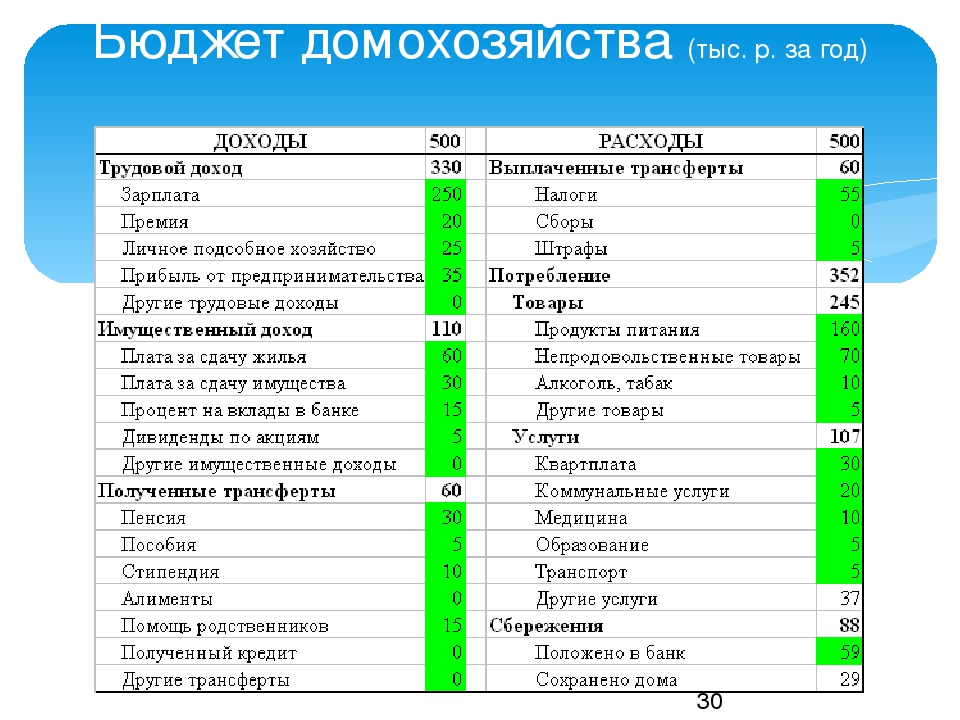

Доходы и расходы

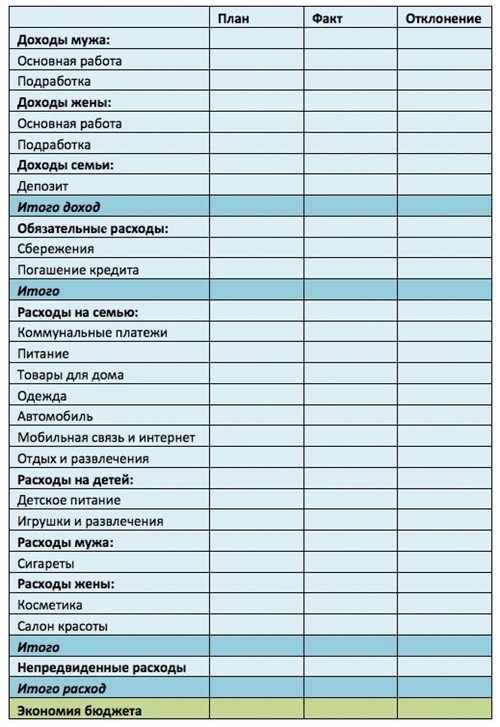

Бюджет состоит из статей доходов и статей расходов. Соответственно, в процессе нужно эти операции отмечать вручную или автоматически, чтобы потом соотносить фактические траты с планируемыми.

Статьи дохода — это все ваши источники доходов: зарплата, проценты с депозита, подработки. Тут все просто.

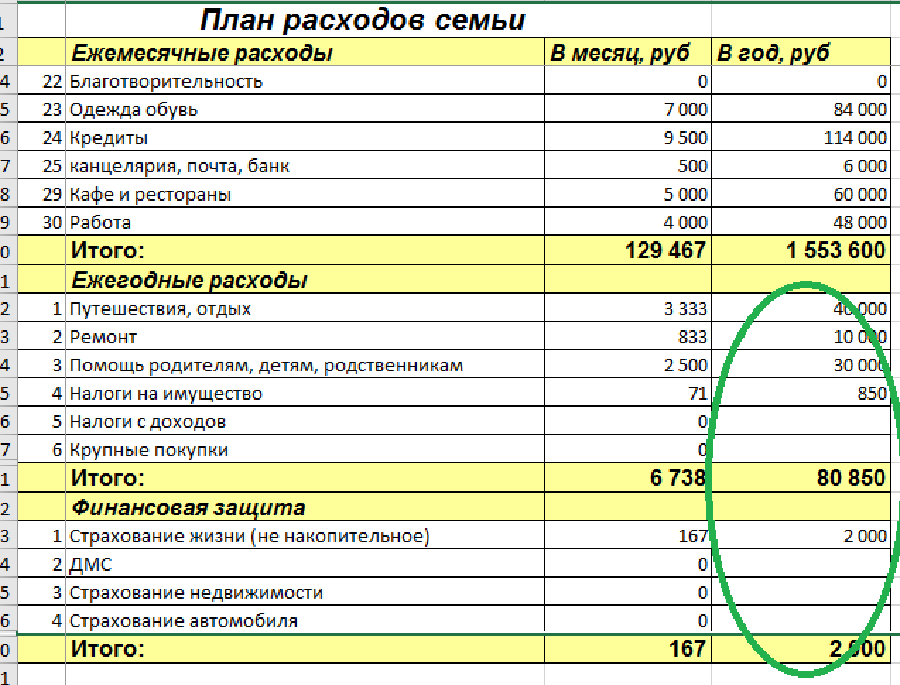

Статьи расходов — это все ваши траты по категориям: еда, аренда квартиры, коммуналка, авто, транспорт, покупки, путешествия. Часто траты разделяют на 2 категории (Обязательные и Необязательные) и уже внутри них делают подкатегории.

Количество статей расходов может быть любым. Я начинал со значительной детализацией, а потом упростил все и объединил многие статьи. Если не знаете, с чего начать, то начните с любых статей, обычно за пару месяцев ведения бюджета становится все ясно.

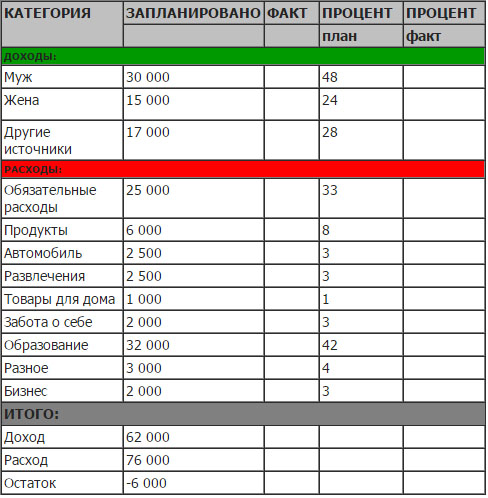

Пример семейного бюджета в Excel Как минимум, вам нужно задать те статьи расходов, которые которые вам нужно отслеживать. Например, кому-то надо будет выделить из «Еды» отдельно «Спиртное», кому-то надо будет «Шоппинг» разделить на «Одежду» и «Украшения». Чтобы понять, сколько и куда уходит, а потом контролировать и не тратить больше планируемого, если есть такая склонность.

Чтобы понять, сколько и куда уходит, а потом контролировать и не тратить больше планируемого, если есть такая склонность.Или, наоборот, можно объединить несколько разных категорий затрат в одну «Другие траты» — аренда квартиры, коммуналка, транспорт, домашний интернет, мобильная связь. Это те регулярные траты, которые не меняются годами и их в принципе можно не отслеживать, так как на них нельзя повлиять. Ну, или вы не собираетесь их менять.

Также имеет смысл делать такие категории затрат, на которые вы зажимаете деньги — Спорт, Здоровье, Красота, Театр. Чтобы потом заставлять себя тратить на это, раз запланировали, задушить в себе жабу. Необязательно прям эти категории, это я на своем примере, вечно на здоровье экономлю.

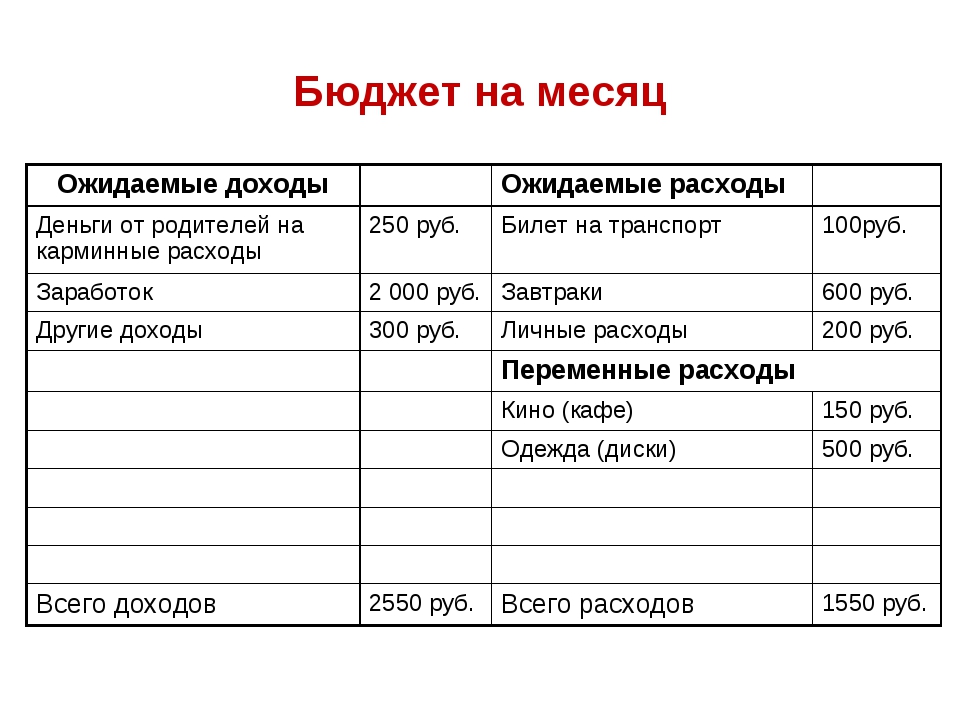

Планирование бюджета

Бюджет строится на том, что вы планируете траты на месяц и потом придерживаетесь этого плана. По итогам месяца вы будете знать, отклонились ли вы от плана и насколько.

Смысл этого заключается в том, чтобы не тратить больше, чем у вас есть. Чтобы не залезать в долги, не брать кредиты, и не жить с пустым кошельком пару недель до зарплаты. Задача бюджета сделать ваши траты сознательными и избежать спонтанных покупок, которые потом обычно лежат в шкафу без дела.

Нужно организовать свой бюджет так, чтобы у вас был положительный остаток (резерв) каждый месяц, то есть положительная разница между доходами и расходами. Ну, или, если ваши доходы/расходы нерегулярные, то не каждый месяц смотрим тенденцию, а раз в квартал или год. Не стоит жить в минус и увеличивать кол-во кредитов, это ни к чему хорошему не приведет.

Да, можно вести бюджет без планирования вообще, просто отмечать доходы/расходы и все. Кстати, в некоторых приложениях планирования как раз нет. Однако, это больше подходит организованным людям, не склонным к лишним тратам.

Подушка и инвестиции

Резерв может накапливаться, чтобы потом купить что-то крупное или сформировать финансовую подушку безопасности (неприкосновенный запас, финансовый буфер). В идеале, подушка должна быть в приоритете, никогда не знаешь, когда она может понадобится. Потерял ли работу в кризис, попал ли в больницу и тд.

В идеале, подушка должна быть в приоритете, никогда не знаешь, когда она может понадобится. Потерял ли работу в кризис, попал ли в больницу и тд.

Каким должен быть размер подушки безопасности? Не меньше 3 месяцев ваших ежемесячных трат, чтобы вы могли прожить без дохода. Лучше, чтобы подушки хватило на полгода-год.

Также во многих умных книжках советуют часть дохода регулярно инвестировать. В России эта тема пока еще не настолько популярна, как на западе, но уже тоже набирает обороты. Только я бы сначала сформировал подушку, а потом уже инвестировал.

Брокерский счет + 25000 руб →

Кто-то может возразить, что не на что это все делать. Однако, это не так. Можно начать откладывать 5-10% от дохода, это та сумма которая практически не заметна при любых доходах. В свое время я начинал именно с этого, сейчас бывает откладываю и 50%.

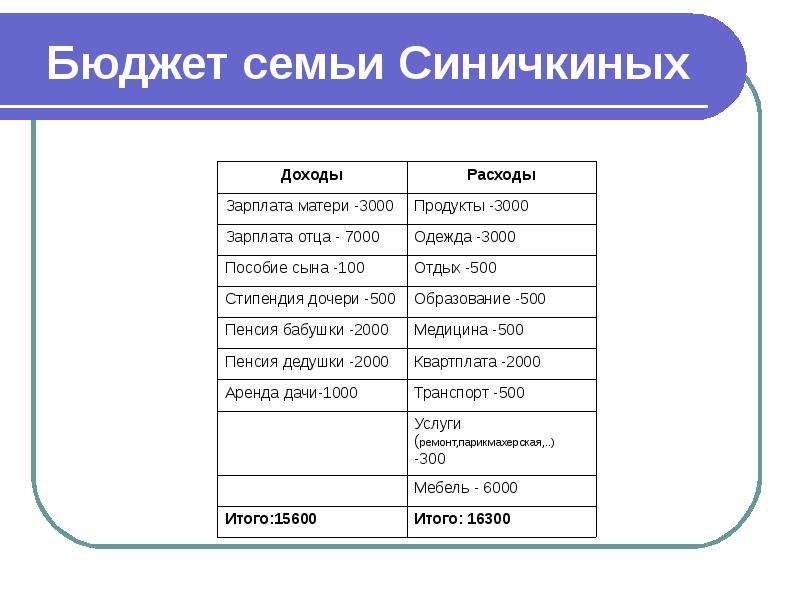

Кто должен вести бюджет

Вести бюджет может любой из супругов, как вместе, так и кто-то один. Как договоритесь. Или точнее, кому это больше понравится. Правда, когда вместе ведут (оба траты отмечают и планируют), то проще будет обсуждать что-то, нежели, если кто-то дистанцируется от этого.

Стоит ли вести совместный или раздельный бюджет, не скажу. Есть разные мнения на этот счет. Я лично приемлю оба варианта. Когда в паре оба самодостаточны и зарабатывают, то, во-первых, каждый более спокоен и уверен в завтрашнем дне, а во-вторых, будет только рад раздельному бюджету.

Программы для ведения семейного бюджета

Как выбрать программу

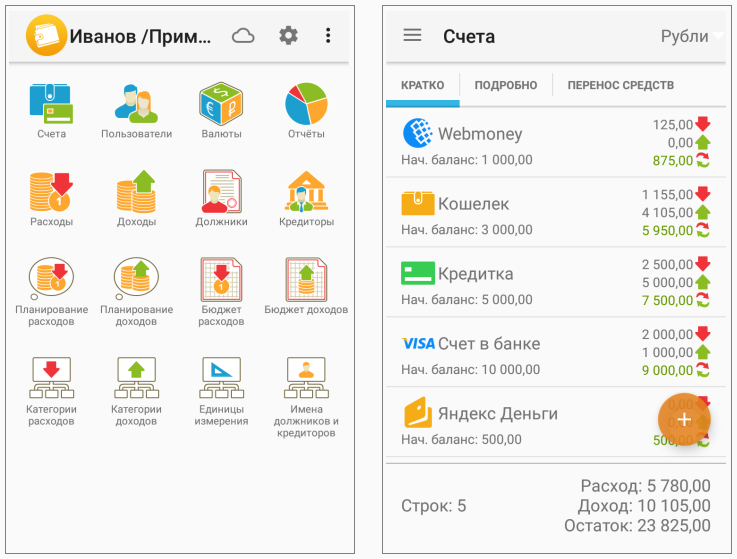

Сейчас навалом готовых сервисов и приложений для ведения бюджета: Дребеденьги, Дзен-мани, Monefy, 1Money, Домашняя бухгалтерия и тд.

Часть сервисов имеют свой сайт-сервис и мобильное приложение, часть только приложение, часть только сайт. На мой взгляд удобнее тот вариант, когда есть возможность пользоваться, и приложением на телефоне, и онлайн-версией на сайте с ноутбука. Это была одна из причин, почему я выбрал в свое время Дребеденьги и сижу на них уже много лет.

Как я выбирал программу для ведения семейного бюджета? Я зашел на Google Play, скачал штук 5 андроид-приложений, которые приглянулись мне по скриншотам, рейтингу и описаниям, и начал их пробовать. Где-то 10-20 минут на каждое приложение. В результате осталось два, которые более менее мне были понятны, или другими словами, где меня устроила логика ведения бюджета. Это важно, чтобы все было интуитивно понятно. Далее я попробовал пару дней поотмечать траты, чтобы понять, удобно мне или нет.

Кстати, для бюджета инвестиций я использую сервис Intelinvest, по ссылке вам дадут 20% скидку на оплату после регистрации. Пока не нашел ничего лучше.

Intelinvest + 20% скидка

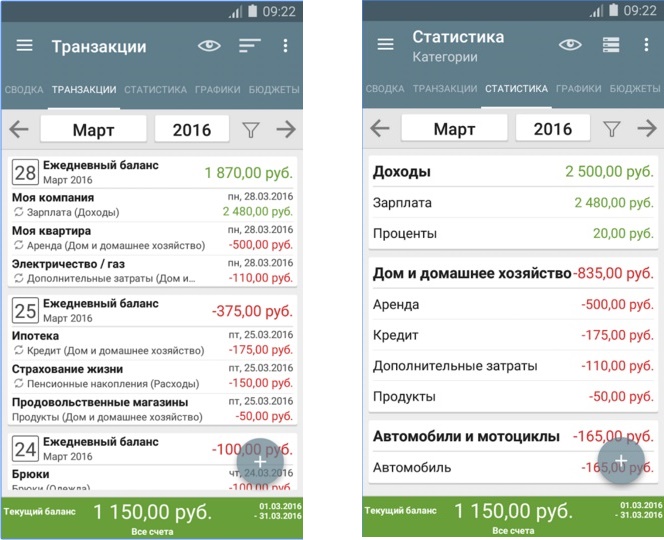

Сервис Дребеденьги

С 2013 года я перенес бюджет в сервис Дребеденьги и очень доволен. Теперь все траты попадают в мой бюджет автоматически из банковских смс и push-сообщений, очень важная и нужная функция. Таким образом, если практически не использовать наличку (а я её стараюсь минимизировать), то почти ничего отмечать и не нужно.

Попробовать Дребеденьги →

Здорово, что занесение расходов и доходов автоматизировано не только по моим картам, но и по картам жены. Нужно лишь иногда заходить в бюджет и проверять, все ли там в порядке.

Специфика сервиса такова, что полностью весь функционал, включая планирование находится на сайте, а мобильное приложение служит дополнением. Оно сканирует траты (ручной ввод тоже есть), там можно узнать баланс по всем своим счетам, посмотреть траты за месяц. Читайте отдельный пост о пользовании Дребеденьгами, иначе слишком долго рассказывать.

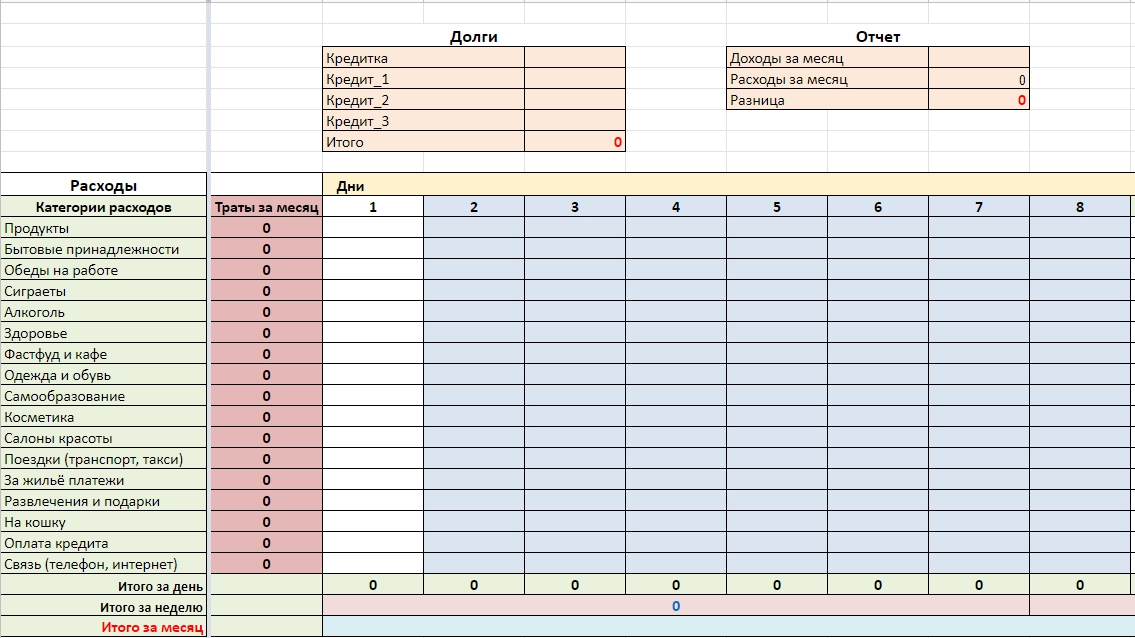

Как вести бюджет в таблице Excel

Вы можете сами составить любую удобную для вас таблицу семейного бюджета в Excel. Возможно, так проще попробовать начать… Но, на мой взгляд, есть вероятность из-за лишних телодвижений только отбить себе желание. Все-таки проще готовым пользоваться, чем выдумывать.

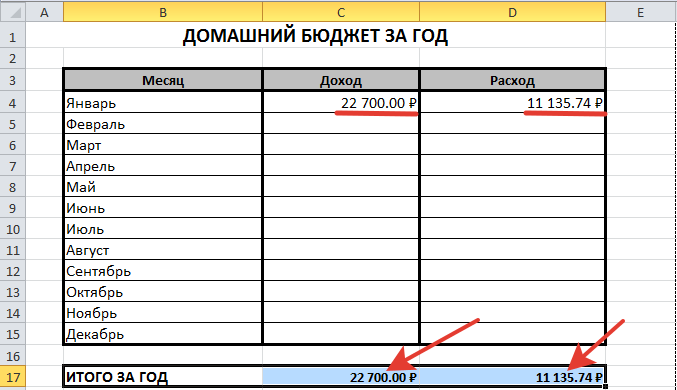

С 2008 года по 2013 год я вел бюджет в Эксель, так тогда было мало вариантов сервисов. Вы можете скачать простой вариант, представляющий шаблон моего первого бюджета. Или же вариант посложнее с учетом разных каналов дохода/расхода (карточки, электронные деньги).

Вы можете скачать простой вариант, представляющий шаблон моего первого бюджета. Или же вариант посложнее с учетом разных каналов дохода/расхода (карточки, электронные деньги).

Один лист в экселе – это один месяц. Бюджет месячный и расписан на 2-3 месяца вперед. Чтобы спланировать на полгода вперед, необходимо создать еще 6 листов с именем «месяцГод» (чтобы формула работала), и так далее.

В каждом месяце есть два столбца – планируемые траты и фактические. Первый столбец служит для планирования, второй для текущих трат.

В моем файле (особенно во втором) есть формулы, если вы с ними не дружите, то лучше попробуйте сделать что-то свое или воспользуйтесь готовыми сервисами. В противном случае придется разбираться. Если кратко, то во втором файле можно отмечать затраты по дням в зависимости от того, как вы их тратили: наличка, электронные деньги, карточки. И баланс потом считается точно также по всем этим местам хранения средств.

Бюджет в Excel, версия посложнееP.S. А вы ведете семейный или личный бюджет?

ТОП-13 программ для домашней бухгалтерии в 2021 году

Домашняя бухгалтерия помогает оптимизировать траты в 2 – 3 раза. Но как вести домашнюю бухгалтерию, не всегда понятно. Дневник расходов и доходов на бумаге – это прошлый век. Таблицы в Excel требуют много времени, их сложно анализировать, и все скатывается к идее «слишком лень».

Эксперты Financer.com собрали ТОП-10 программ для учета расходов на ПК, приложений для семейной и личной бухгалтерии + сервисы, которые позволяют вести домашнюю бухгалтерию онлайн.

Все программы в рейтинге на русском языке. Выбраны только приложения с рейтингом 4+.

Есть бесплатные программы для учета финансов и условно платные (с пробным бесплатным периодом и необходимостью платной активации потом). Эту информацию мы тоже укажем.

Приложения для семейной и личной бухгалтерии

Большинство современных пользователей предпочитают вести учет расходов и доходов со смартфона или планшета.

Это позволяет подводить «баланс», расслабляясь в кровати перед сном или с чашкой кофе с утра. А заодно избавляет от необходимости бежать к компьютеру или раз в неделю разбираться с грудой чеков. Потратил – внес. Получил – тоже внес. Тем более, что многие приложения для личной бухгалтерии способны считывать информацию с банковских СМС.

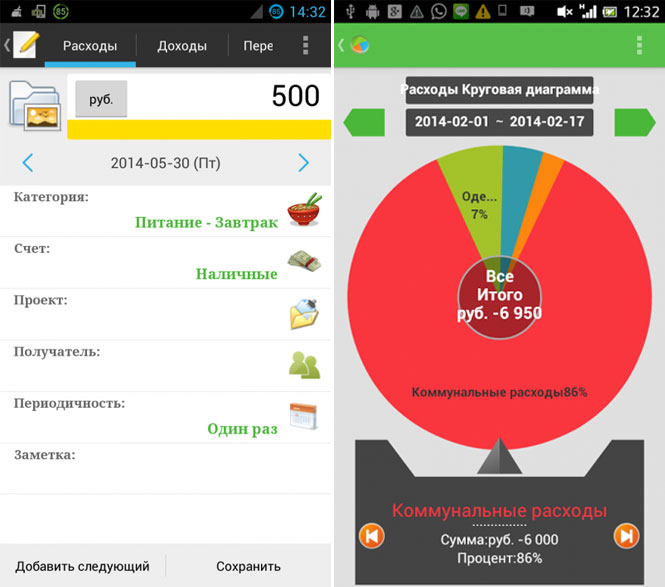

MoneyManager

Money Manager – приложение для домашней бухгалтерии на ПК и смартфоне. Позволяет вести журнал расходов и доходов, планировать бюджет по разным категориям трат, смотреть расходы по категориям на инфографике, управлять кредитными и дебетовыми картами, переводить средства между активами и создавать повторяющиеся операции (особенно удобно для погашения кредитов).

| Android | Бесплатно | Можно установить на смартфон и управлять приложением с ПК Есть встроенная реклама | Установить | |

| Android + ПК | 399 р. | Совместимо с любыми устройствами Реклама отсутствует | Установить |

Monefy

Monefy – домашняя бухгалтерия для устройств на Android и IOS. Доступна бесплатная версия, но с несколько ограниченным функционалом. Для разблокировки ПРО-функций возможен просмотр рекламы или внесение небольшой оплаты.

Приложение позволяет вести журнал расходов и доходов буквально в пару кликов. Встроенный калькулятор облегчает учет финансов. Интерфейс простой и понятный. Есть синхронизация между устройствами, возможно разделять траты по категориям, вести домашнюю бухгалтерию в разных валютах, копировать и экспортировать данные, контролировать кредиты, ежемесячные и ежедневные траты.

Приложение подойдет как для личной, так и для семейной бухгалтерии – благодаря возможности использовать несколько учетных записей.

Уникальная особенность – синхронизация через Dropbox или Google Drive.

| Android | Бесплатно | ПРО-фукнции за просмотр рекламы Без рекламы — 160 р.  | Установить | |

| IOS | Бесплатно | ПРО-фукнции за просмотр рекламы Без рекламы — 229 р. | Установить |

CoinKeeper

Coinkeeper – смело называет себя программой №1 для экономии денег и домашней онлайн бухгалтерии. Приложение для учета финансов, которое весьма популярно среди блогеров. Универсально и подходит для любых гаджетов.

Реализован интересный интерфейс – в виде поля с монетами. Учет расходов и доходов производится перетаскиванием монет в нужные категории. Удобно и по ощущениям напоминает игру.

Автоматически распознает банковские СМС, напоминает о сроке погашения кредитов, позволяет откладывать деньги на конкретные цели, поддерживает все мировые валюты, позволяет использовать общий профиль для семейной бухгалтерии, синхронизирует данные между устройствами и имеет формат домашней бухгалтерии онлайн для учета финансов на ПК. На старте предлагается обучение. Плюс – прямо в приложении можно посмотреть курсы валют.

| Android | Условно бесплатно | Полный функционал доступен по подписке от 149 до 1.790 р. | Установить | |

| IOS | Условно бесплатно | Полный функционал доступен по подписке от 149 до 1.790 р. | Установить |

Wallet

Wallet – согласно заявлению разработчиков, не просто приложение для учета расходов и доходов, но полноценная личная бухгалтерия с возможностью анализировать и планировать финансовые решения даже на 10 лет вперед. Совместимо с Android + имеет версию домашней бухгалтерии онлайн с ПК.

В программу встроено автоматическое обновление информации о банковских счетах, детальные отчеты, поддержка нескольких видов валют, геолокация, хэштэги, категории, шаблоны, списки покупок, управление долгами и мультифункциональное решение для достижения финансовых целей.

Приложение совместимо с 156 банками, и может служить как личной, так и семейной бухгалтерией.

Дзен-мани

Дзен-мани – частый выбор индивидуальных предпринимателей, фрилансеров и самозанятых. Помогает вести рабочую и личную бухгалтерию в одном кабинете благодаря грамотному разделеию бюджетов и возможности контролировать и учитывать поступления от разных контрагентов. Есть даже функция оценки прибыльности бизнеса.

Краткая информация по счетам (картам, вкладам, ИИС и т.д.) собрана на едином экране, позволяя одним взглядом окинуть общую картину. Приложение напомнит о завершении грейс-периода по кредитке или о приближающемся платеже по кредиту. Примет уведомления по операциям о счетах (платные банковские СМС можно будет отключить). Даже отправит мягкое напоминание вашем друзьям о возврате долга.

Spendee

Spendee – еще одно условно бесплатное приложение для экономии и учета финансов. Позволяет подключить банковский счет, контролировать расходы, поддерживает несколько валют одновременно. Приятный бонус – индивидуальная настройка цветовой гаммы интерфейса.

Можно создать аккаунт для семейной бухгалтерии с синхронизацией между устройствами и настроить отдельные кошельки для различных целей (отпуск, свадьба и т.д.). Правда, только на смартфонах, программы для бухгалтерии на ПК или онлайн у Spendee нет.

| Android | Условно бесплатно | Полный функционал по подписке от 129 р./месяц | Установить | |

| IOS | Условно бесплатно | Полный функционал по подписке от 129 р./месяц | Установить |

Программы для домашней бухгалтерии на ПК

Программы семейного бюджета для ПК подойдут тем, кто предпочитает вдумчивый еженедельный расчет финансов или просто предпочитает большой монитор. Современные компьютерные решения все имеют и мобильные версии. Поэтому можно синхронизировать информацию и вводить данные, когда удобно.

Toshl

Toshi – приложение, о котором писали New York Times и BBC. Учет финансов, домашний бюджет, программа для экономии денег – здесь есть все функции, необходимые для личной бухгалтерии.

Учет финансов, домашний бюджет, программа для экономии денег – здесь есть все функции, необходимые для личной бухгалтерии.

Программа поддерживает около 200 валют (включая криптовалюты), генерирует отчеты, уведомляет при приближении к бюджетному лимиту, выводит графические данные, позволяет автоматически подключать более 14.000 банковских счетов, кредиток и финансовых услуг, загружать чеки через фото, синхронизировать данные между всеми устройствами и делать резервное копирование данных.

Money Wallet

Money Wallet – одно и комбинированных решений, которое является программой для учета расходов на ПК (Windows) + мобильным приложением для домашней бухаглтерии (Andoid).

Фантастического мультифункционала здесь нет, зато любителям простоты и практичности версия понравится. Есть разные виды счетов с настраиваемыми иконками, иерархический список категорий, мультивалютность, запланированные платежи, перевод между счетами, восстановление данных через Microsoft One Drive и синхронизация между устройствами.

+ Это одно из немногих приложений, в котором разработчики прямо говорят об ограничениях бесплатной версии. Без оплаты вы получите полный функционал, но не сможете синхронизировать информацию между устройствами. Придется вести журнал расходов и доходов на одном устройстве.

| Android | Бесплатно | Для синхронизации нужна платная версия | Установить | |

| Windows | Бесплатно | Для синхронизации нужна платная версия | Установить |

Alzex Finance

Alzex Finance – приложение, специально предназначенное для ведения семейной бухгалтерии. Интуитивно понятный, простой интерфейс подойдет даже членам семьи, далеким от компьютерного мира. А синхронизация между устройствами поможет поддерживать единую «базу данных».

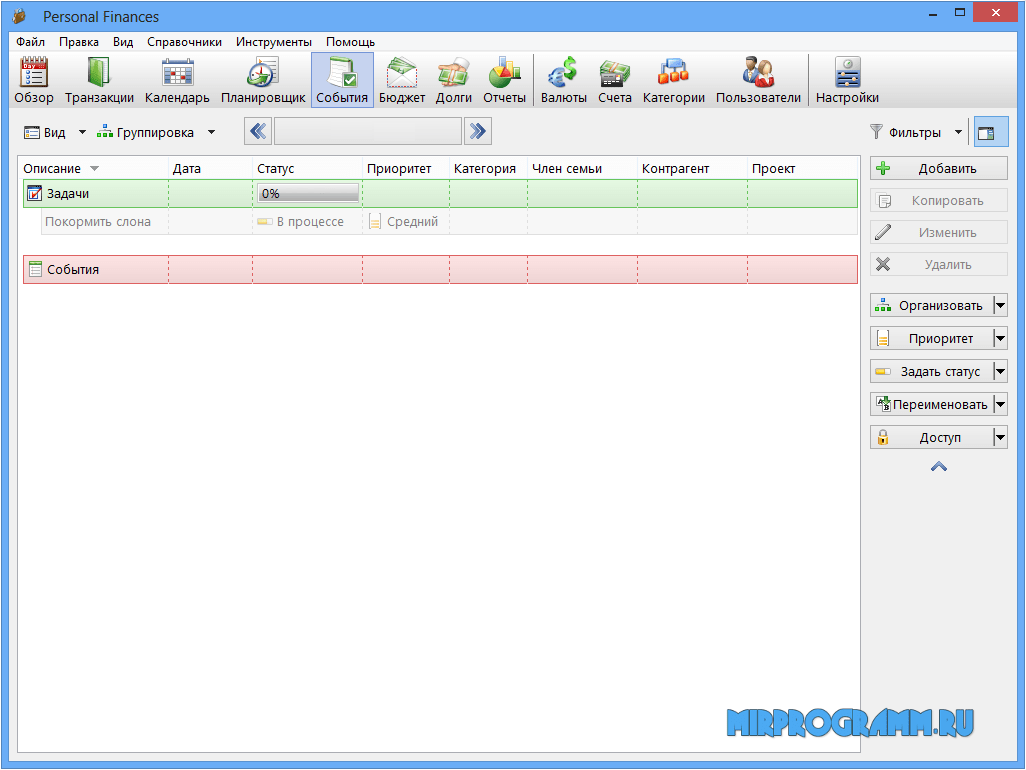

В числе наиболее полезных функций – распознавание банковских СМС, сканирование чеков по QR коду, ввод повторяющихся данных в один клик, мультивалютность, неограниченное число счетов, разделение аккаунт по категориям, членам семьи и контрагентам, планировщик затрат и погашения кредитов, подробная отчетность и наглядное отслеживание бюджетных целей.

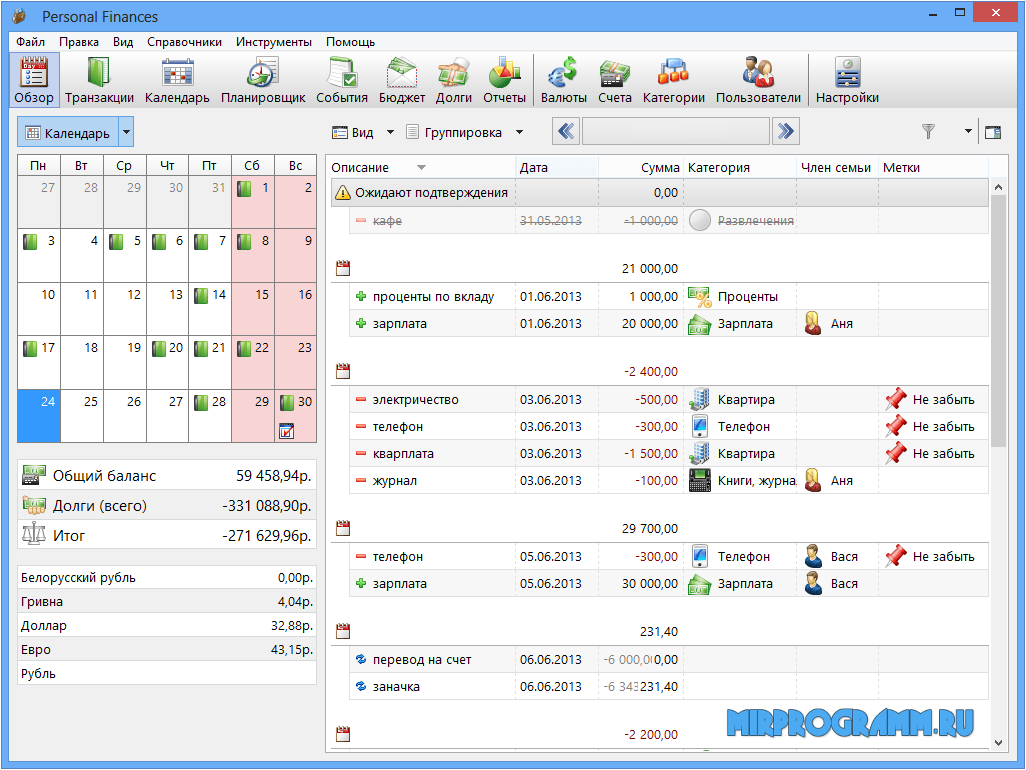

Домашняя бухгалтерия

Домашняя бухгалтерия – универсальное приложение, которое подходит для Android, IOS, компьютеров на Windows и даже может запускаться онлайн. Обеспечивает учет расходов и доходов, долгов, кредитов и бюджета в целом.

Удобные виджеты позволяют большинство операций выполнять в 1 клик. Приложение распознает банковские СМС, помогает гасить кредиты (даже учитывает досрочное погашение), имеет синхронизацию между устройствами, мультивалютность, отчетность через диаграммы.

Особый бонус – возможность учитывать инвестиции в серебро, золото, палладий, платину и поддержка самых популярных криптовалют.

Money Lover: менеджер расходов

Money Lover – в 2016-2017 гг. это приложение для учета расходов и доходов собирало немало наград. Но и сейчас может посоперничать со многими новинками. Простой интерфейс, хороший функционал и полная мультиплатформенность – основные плюсы.

Разделение трат и накоплений по категориям, напоминание о кредитных платежах, туристический режим путешествий, планирование бюджета – здесь есть все, что нужно. А с премиум-версией исчезает реклама, зато появляется возможность пользоваться веб-версией и вести домашнюю бухгалтерию онлайн.

Домашняя бухгалтерия онлайн

Онлайн программ для ведения личного финансового учета не так много. Большинство приложений рассчитаны на установку на смартфон или компьютер. В платной версии онлайн-формат есть у Money Lover.

Однако программы с бесплатной домашней бухгалтерией онлайн нам также удалось найти.

Cash Organizer

Cash Organizer – универсальный сервис для семейного и личного ведения бюджета. Особенно полезен для многопользовательского учета расходов и доходов, поскольку позволяет скрыть часть расходов. Так каждый член семьи может обеспечить себе определенную приватность (например, в распоряжении личными деньгами), но внести все, что касается семейного бюджета, оставив личный учет финансов приватным.

Программа также имеет синхронизацию со счетами в 2500+ банков, категории, тэги, подробные отчеты, запланированные платежи, мультивалютность, прогнозирование баланса и автозаполнение платежей.

Дребеденьги: учёт расходов

Дребеденьги – учет финансов с богатым функционалом. Распознает банковские СМС, вводит расходы в домашнюю бухгалтерию, сканирует чеки, имеет многопользовательский режим, учитывает ваши долги и обязательства ваших должников, синхронизируется с другими устройствами и имеет веб-версию.

В приложение даже можно ввести список покупок, чтобы точно не потратить лишнего. Так что Дребеденьги можно назвать и программой для экономии средств. Правда, полноценный функционал доступен только бесплатно. Но новым пользователям дается 10 дней на то, чтобы оценить синхронизацию и другие опции.

Как правильно вести домашнюю бухгалтерию

- Найдите удобный график учета расходов и доходов

Золотого стандарта не существует. Кому-то неудобно вносить данные каждый день. А кто-то терпеть не может в конце недели сидеть над стопкой чеков, пытаясь вспомнить, что и где было потрачено (чеки за услуги не всегда отличаются идеальной детализацией).

Главное, чтобы график в принципе был, и вы его придерживались.

- Пропуская, продолжайте

Пропустили день, два, неделю? Не важно. Продолжайте с того момента, на котором остановились. Лучше учесть 20 дней из 30, чем не учесть ни одного.

- Не упускайте «мелочи»

Это очень похоже на диету. «Жалкая» горсть орешков, но каждый день становится причиной +10 килограмм. Аналогично мелкие траты могут по итогам месяца съедать из бюджета серьезную сумму.

- Вносите максимально точные суммы

Учет расходов и доходов «на глазок» приведет к тому, что 1 – 2 тысяч (а то и больше) регулярно будут «теряться».

- Обязательно заведите категорию для «подушки безопасности» или инвестиций

Золотое правило «откладывать хотя бы 5% — 10% доходов» позволит более спокойно встречать любой кризис.

Это может быть вам интересно

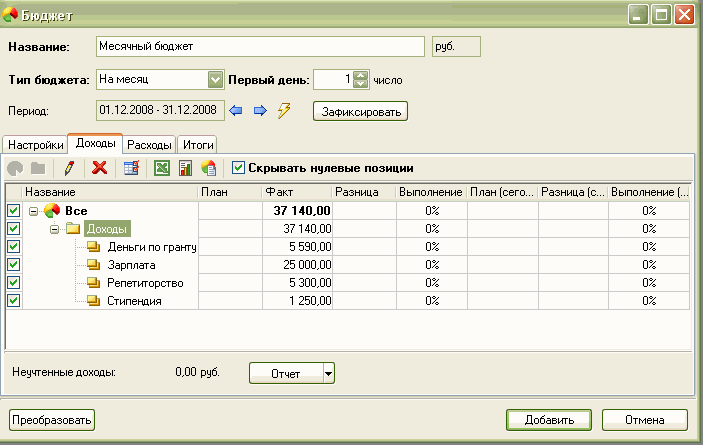

«Семейный бюджет» — программа для учета, анализа и планирования личного бюджета

Зачем нужна программа?

Если Вы хотите более рационально тратить денежные средства, то самый простой способ — это понять сколько денег уходит на определенные категории товаров, отдельные товары. Сколько Вы тратите в месяц? На что уходит больше всего денег : продукты, одежду, развлечения? Какие товары Вам обходятся дороже всего? Что Вы покупаете чаще всего? На что следует уменьшить расходы?

На все эти и другие подобные вопросы Вы сможете легко найти ответ, если будете вести учет расходов и доходов. Вы можете вести учет как на бумажных носителях, так и с помощью специальной программы на компьютере. Естественно, писать все на бумажке неудобно, все траты надо считать вручную. В таком виде анализировать расходы, доходы, особенно за долгий период времени или по категориям товаров, очень трудно. Во втором случае Вы вводите данные в программу, которая все за Вас посчитает и покажет в наглядном виде все расходы, доходы.

Однако, часто работа в подобной программе затрудняется сложным интерфейсом программы, наличием лишних полей (которые нужно обязательно заполнять), практически все данные нужно вводить вручную. Это увеличивает количество времени, которое необходимо затратить на учет расходов и доходов. С программой «Семейный бюджет» на запись расходов и доходов Вы будете тратить менее 5 минут в день, в результате чего Вы будете наблюдать полную картину по движению Ваших денежных средств.

Мы постарались, чтобы программа «Семейный бюджет» была максимально удобной и легкой в плане учета расходов, доходов:

автоматически выбирается дата, категория товара, товар вводится или выбирается из специального списка, цена вставляется после ввода товара, если товар ранее был введен в базу данных.

Функциональность программы также на высоте. Для анализа семейного бюджета в программе

подробно представлены все необходимые инструменты: самые различные графики, отчеты; печать, экспорт данных. Также

Вы можете запланировать Ваши расходы и доходы и программа покажет Вам разницу между запланированными и реальными показателями.

Также

Вы можете запланировать Ваши расходы и доходы и программа покажет Вам разницу между запланированными и реальными показателями.

Преимущества программы «Семейный бюджет»

- Планирование семейного бюджета.

- Учет расходов, доходов по категориям, счетам.

- Учет кредитов и вкладов.

- Графики и подробные отчеты.

- Удобный и красивый интерфейс.

Подробнее о возможностях программы

Приятные условия регистрации программы

- Все последующие версии Вы получаете абсолютно бесплатно.

- Использование программы одним пользователем на нескольких компьютерах.

- Техническая поддержка в течение неограниченного срока.

- Все новости о программе по электронной почте.

- Различные способы оплаты.

Подробнее о регистрации программы

Этапы и способы ведения семейного бюджета для контроля личных финансов

Совместный. До эпохи банковских карт в нашей семье был именно такой вариант. Муж приносил зарплату, складывал в специальное место для хранения денег. Я складывала зарплату туда же. Бюджет мы не вели, но Главным по финансам была я — распоряжалась, куда и сколько мы потратим, следила, чтобы не вышли за пределы семейного дохода.Мы с мужем наемные работники, к тому же я бюджетник с зарплатой 25 000 ₽ в месяц. Но нам удавалось каждый месяц откладывать на дорогостоящие покупки и отпуск.

Условно-совместный. Когда все доходы стали поступать на банковские карты, я почувствовала дискомфорт. Перестала контролировать доходы и расходы. Муж предложил снимать и по-прежнему складывать наличные деньги в заветное место. Но с картами удобно и безопасно. Выход мы нашли именно в ведении семейного бюджета.

Теперь все деньги на банковских картах, но я в курсе ежедневных, ежемесячных и годовых доходов и расходов нашей семьи. Я собрала семейный совет, на котором мы обсудили этот вопрос. К счастью, противоречий не возникло.

К счастью, противоречий не возникло.

На протяжении последних 3-х лет все члены семьи ежедневно сообщают мне свои поступления и затраты, я дисциплинированно заношу суммы в таблицу. В конце месяца мы вместе подводим итоги и планируем следующий период. В результате, каждый видит, сколько мы тратим и получаем, может запланировать покупку чего-то нового и оценить, хватит ли на это денег.

Раздельный. Знаю по опыту своих знакомых, что такой вариант бюджета распространен. Он означает, что у мужа — свои деньги, у жены — свои. Супруги договариваются, кто из них и какие расходы оплачивает. При таком порядке учет, контроль, планирование возможны только в рамках личного бюджета.

Единоличный. Возможен в семьях, где зарабатывает один из супругов и полностью контролирует другого. Или семья состоит из одного взрослого человека, например, мама-одиночка или папа-одиночка. В этом случае, кто зарабатывает, тот и главный по финансам.

Год назад моя старшая дочка закончила школу и поступила в московский университет. Живет в общежитии и ведет своей единоличный бюджет. Оставшиеся деньги в конце месяца откладывает на крупные покупки. Уверена, что еще не раз в жизни она поблагодарит своих родителей за такую привычку.

ВЕДЕНИЕ СЕМЕЙНОГО БЮДЖЕТА. Пример того, как и где вести семейный бюджет

Ведение семейного бюджета – это очень интересное и увлекательное дело, особенно когда вы начинаете видеть результаты своей работы. Вести семейный бюджет можно несколькими способами. Делать это можно в обычной тетради или амбарной книге. Либо это можно делать с помощью компьютера.На сегодняшний день существует масса специальных программ для ведения семейных и личных финансов. Каждая из этих программ имеет свои преимущества и недостатки. Ознакомьтесь по ссылке с обзором лучшего софта и выберете для себя программу для ведения семейного бюджета.

Где вести учет семейного бюджета

ТЕТРАДЬ ИЛИ АМБАРНАЯ КНИГА

Если у вас нет возможности вести учет личных финансов на компьютере, то рекомендую вам завести тетрадь или амбарную книгу. Я советую разбить лист на три графы:

Я советую разбить лист на три графы:

| Расход | Доход | Итого |

Графы Расход и Доход будут отражать соответствующее движение денег вашего кошелька, а графа Итого нужна для того, чтобы сверять цифры на бумаге с количеством денег в карманах. Они должны совпадать.

КОМПЬЮТЕР, КПК ИЛИ СМАРТФОН

Сегодня существуют программы ведения личных финансов для всех перечисленных приспособлений. Есть как бесплатные варианты, так и платные. Преимуществ у компьютерного ведения семейного бюджета масса. Я перечислю основные возможности:

Формирование отчетов. Это очень важная часть ведения семейного бюджета. Компьютер позволяет быстро сформировать нужные вам отчеты для дальнейшего анализа. Анализ вашего бюджета позволяет разрабатывать стратегию и вырабатывать план дальнейших действий, либо вносить корректировки в уже существующий план.Ведение нескольких типов счетов. Вы можете вести несколько счетов. Например, семейный бюджет, депозит в банке, пифы и т.д. Вся информация отображается на экране ПК, что очень удобно.

Планирование ваших финансов. Отличная возможность вносить будущие платежи и предполагаемые расходы. Планирование позволит вам рассчитывать свои действия на несколько шагов вперед.

Расчет кредитов и вкладов.Многие программы имеют встроенные калькуляторы для расчета кредита/вклада. Мне особенно нравится расчет по вкладам. Очень удобная и мотивирующая вещь.

Контроль за долгами. Вводите своих должников, для точного отражения ваших финансовых дел. Эта функция также помогает не забыть кому и сколько вы заняли. Я не раз сталкивался с тем, что иногда просто забывал кому я занимал деньги. А должники, в свою очередь, забывали у кого они занимали:)

А должники, в свою очередь, забывали у кого они занимали:)

Защита данных.Все свои данные вы сможете скрыть от лишних глаз надежным паролем.

Напоминание о необходимых платежах. Заплатить за квартиру, погасить кредит, вернуть долг, купить подарок – чтобы ничего не забыть, программа по ведению семейного бюджета напомнит вам об этом. Отличная функция – процессор компьютера имеет куда лучшую память, чем человек.

Я перечислил лишь несколько ключевых функций, которые доступны в большинстве программ для ведения семейного бюджета. Подробнее обо всех функциях программ для ведения семейного бюджета, читайте в Обзоре бесплатных и платных компьютерных программ и софта для учета и ведения семейного бюджета и личных финансов.

Как вести семейный бюджет и его учет

Начнем с того, что учет семейного бюджета необходимо вести как можно чаще. Желательно каждый день. Это занимает совсем немного времени. Все, что от вас требуется на первых порах – это учитывать все свои доходы и расходы и заносить их в амбарную книгу, либо специальную программу.

На то, чтобы собрать данные для анализа ваших доходов и расходов, желательно потратить не менее 2-3 месяцев. Собранные данные за месяц, скорее всего, не дадут объективного представления о вашем семейном бюджете.Поэтому, если вы еще не вели семейного бюджета или ведете его нерегулярно, то заставьте себя провести этот эксперимент в течение 2-3 месяцев. Не понравится – бросите. Самое сложное, это учет расходов. Крупные траты запомнить несложно. А вот мелкие, скорее всего вы будете забывать часто.

Именно эти мелкие траты, в конце месяца, составят те самые 10-30%, которые утекают через “дыры ваших карманов”. Дырами являются ваша память, невнимательность, легкомысленность.

Старайтесь записывать все ваши расходы и доходы. Используйте для этого все подручные средства: чеки, блокнот, мобильный телефон. Не ленитесь. Ведение семейного бюджета поможет улучшить вашу жизнь, реализовать ваши мечты и планы. Но только для этого нужно что-то делать. Начните с первого шага. С учета!

Но только для этого нужно что-то делать. Начните с первого шага. С учета!

Что делать дальше?

После того как вы определились где вы будете вести учет своего семейного бюджета и личных финансов, нужно определить статьи ваших доходов и расходов. Рекомендую также прочитать дополнительную статью на тему категорий расходов и доходов.

Когда делаешь слишком много категорий расходов и доходов, то ведение семейного бюджета превращается в муку. Я же сторонник того, чтобы управление личными финансами приносило радость и удовольствие.

Соответственно, после того, как у вас накопятся данные по вашим расходам и доходам за несколько месяцев (достаточно хотя бы одного месяца), нужно приступать к следующему этапу – планированию и оптимизации ваших личных финансов и семейного бюджета:

P.S. Скачать бесплатную Excel-таблицу для ведения семейного бюджета (размер 53 кб). Отличное средство для учета ваших расходов и доходов.

P.P.S. Больше статей по этой теме читайте в разделе “Семейный бюджет и личные финансы”

Топ–5 удобных сервисов для ведения бюджета

Вести учет расходов семьи просто необходимо. Чтобы скопить определенную сумму, необходимо отделить первостепенные расходы от второстепенных, а некоторые вообще исключить. Многие ведут записи расходов в блокноте. Можно создать таблицу семейного бюджета в excel. А можно воспользоваться одной из программ для учета расходов в Интернете.

Рейтинг самых удобных сервисов

Цель каждой программы для ведения домашней бухгалтерии онлайн – сделать максимально простым учет семейных расходов и доходов и помочь сэкономить деньги. Среди программ, разработанных для учета финансов семьи, наиболее удобными пользователи считают:

- «Дребеденьги». Сервис работает с 2007 года и позволяет планировать семейный бюджет на целый год вперед. А также вести не только фактический учет расходов, но и их планирование. Программа доступна и для ПК, и в приложении к мобильному телефону.

Большим плюсом является возможность подключения к планированию всех членов семьи и учет возможных накоплений. Оплачивается пользование сервисом один раз в год.

Большим плюсом является возможность подключения к планированию всех членов семьи и учет возможных накоплений. Оплачивается пользование сервисом один раз в год. - Google-таблицы. Наиболее выгодный способ ведения семейного бюджета, так как не требует платы и является своего рода онлайн-заменителем таблицы excel. Для использования нужно один раз создать аккаунт для дальнейшего использования всех возможностей. Также существуют версии для ПК и для телефона.

- Easyfinance. Программа, созданная в 2009 году и представленная платными приложениями для телефонов и бесплатной работой на сайте компании онлайн. Главным преимуществом данной программы является возможность привязки банковской карты к учету доходов и расходов. Данные об изменениях средств на карте автоматически переносятся в аккаунт. Возможно долгосрочное планирование, а также имеется календарь, напоминающий о необходимости внесения регулярных платежей.

- My budget.ws. Достаточно молодой сервис в отношении других. Работать можно как с компьютера, так и с планшета и телефона по двум платным тарифам. Программа удобна тем, что позволяет вести учет сразу по нескольким счетам (по картам и по наличным), отчеты представлены графиками и таблицами, а также имеется возможность постановки цели и движения к ней. Главным недостатком является отсутствие интерфейса для нескольких пользователей.

- Интернет-банкинг. Это услуга, которую предлагают банки своим клиентам для учета финансов. Основным достоинством данной услуги является автоматическое занесение всех операций в систему при оплате банковской картой. При этом все данные хранятся на сервере банка. Но данная система имеет ряд недостатков:

- операции с наличными не учитываются;

- учет вести может только один пользователь;

- анализировать и планировать бюджет сложно из-за отсутствия инструментов планирования в программе.

Способы экономии средств

Ведение домашней бухгалтерии – вещь необходимая, особенно для тех, кто ставит конкретные цели на будущее. К примеру, поездку на отдых или покупку автомобиля. Но без реальной экономии осуществить поставленные задачи бывает сложно. Можно, как говорят, потуже затянуть пояса и отказаться от многих жизненных благ. А можно и реально экономить, покупая через интернет–магазины и возвращая деньги с покупок.

К примеру, поездку на отдых или покупку автомобиля. Но без реальной экономии осуществить поставленные задачи бывает сложно. Можно, как говорят, потуже затянуть пояса и отказаться от многих жизненных благ. А можно и реально экономить, покупая через интернет–магазины и возвращая деньги с покупок.

Тут хорошим подспорьем выступают сервисы по возврату cashback. Один из них – Smarty.Sale – предлагает своим пользователям довольно привлекательные условия и хорошие проценты на возврат денег. Со всеми условиями можно ознакомиться на сайте сервиса. А зарегистрировавшись, лишь получать удовольствие от покупок и реально экономить деньги.

Остается лишь пожелать правильного ведения расходов и достижения поставленных целей.

программы для ведения семейного бюджета онлайн в 2021 году

Хочется отметить, что к этому обзору я подошел уже как более компетентный в теме систем финансового менеджмента человек, и могу точно ответить, какими возможностями должна обладать программа, чтобы она покрыла все мои потребности контроля над личными финансами. Поэтому я решил выработать определённую методику тестирования, о которой вы можете почитать ниже. Итак, какие основные финансового менеджмента для Windows, в чем их сильные и слабые стороны?

1. Домашняя бухгалтерияНатолкнувшись на сайт компании, которая занимается разработкой этого продукта, я ожидал увидеть мощнейшую программу. Шутка ли: первая версия «Домашней бухгалтерии» вышла в далеком 1998 году. Ясное дело, за это время можно было получить большой опыт в этой теме и выпустить продукт отточенный до идеала. Давайте разбираться, как обстоят дела на самом деле.

Простота использованияПрограмма порадовала продуманностью интерфейса. Вынос основных пунктов в закладки – как по мне, идеальное решение. Данный подход к организации рабочего пространства я наблюдал неоднократно в разных сервисах, и во всех случаях это было оправданно.

Проработанное юзабилити прослеживается в разных мелочах. Например, вы добавляете информацию по операции и понимаете, что у вас нет требуемой категории для этого типа операции. Вам не нужно закрывать текущее окно, а можно сразу в нем добавить новую категорию и продолжить заполнение остальных полей.

Например, вы добавляете информацию по операции и понимаете, что у вас нет требуемой категории для этого типа операции. Вам не нужно закрывать текущее окно, а можно сразу в нем добавить новую категорию и продолжить заполнение остальных полей.

Почти во всех окнах доступна кнопочка перехода к справочной информации по тому или иному действию. Поэтому даже если возникают какие-то проблемы с пониманием, один клик – и вы сможете быстренько получить справку по интересующему вопросу.

Что касается дизайна, то я являюсь сторонником минимализма в этом вопросе, поэтому некая аскетичность интерфейса мне даже очень понравилась. Учитывая, что никаких вопросов о том, как работает та или иная функция, по ходу использования не возникало, ставлю заслуженную пятерку.

Оценка: 5

АналитикаОтчеты в системе, разделены на пять групп:

- отчет расходов и доходов;

- отчет расходов и доходов, сгруппированный по датам;

- отчет остатков на счетах;

- планирование расходов и доходов;

- динамика курса валюты.

Каждый из них можно фильтровать по различным параметрам. Соответственно, это позволяет при различных вариантах переключателей получать довольно большое количество разноплановых отчетов.

Отчет также можно визуализировать в виде диаграмм. При этом есть несколько типов диаграмм: круговая, линейная и в виде гистограммы. В свою очередь, изображение диаграммы очень хорошо кастомизируется, его можно вращать, наклонять, масштабировать даже настраивать шрифт, в котором хотите отобразить информацию. Я не знаю, насколько это полезно, но, думаю, лишним не будет.J

Что мне не понравилось, так это некоторая насыщенность интерфейса в этом окне, которая сбивает с толку.

Оценка: 4

Архивирование и безопасностьВ системе предусмотрена функция резервного копирования. В случае сбоя и потери данных, информация о ваших счетах и операциях может быть восстановлено из этих копий. Эту функцию можно настроить, указав место, где будут храниться копии и в какие дни её создавать.

Эту функцию можно настроить, указав место, где будут храниться копии и в какие дни её создавать.

В программе имеется гибкая система конвертирования данных, которая позволяет экспортировать любую информацию в форматы сторонних приложений (около 20 форматов). При этом импорт этих данных обратно не предусмотрен.

Программа «Домашняя бухгалтерия» является многопользовательской. Это означает, что её могут параллельно использовать разные люди, — создавать свои счета и вести личный учет с возможностью ограничивать доступ к этим данным по паролю.

Оценка: 5

Персональные инвестицииВ этом продукте отсутствуют какие либо инструменты, упрощающие работу с персональными инвестициями.

Оценка: 0

Документация и поддержкаДокументация интегрирована в систему. Что касается поддержки, то для пользователей доступен форум http://www.keepsoft.ru/forum/, а также классические методы поддержки связи, такие как Email. Проанализировав форум, пришел к выводу, что поддержка неплохо справляется со своей задачей: в большинстве постов время ответа около часа.

Оценка: 4

Итоговая оценка: 18 из 25

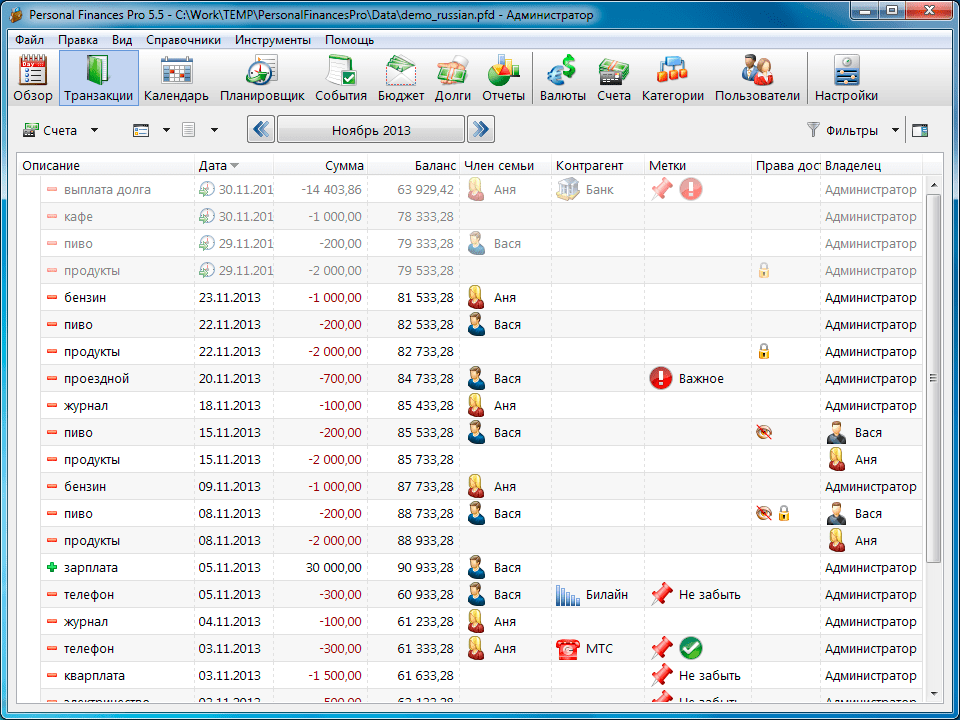

2. Family 10ProПростота использованияИнтерфейс Family 10 Pro разделен на 5 частей:

- быстрые ссылки,

- основное меню программы,

- панель задач,

- рабочая область,

- информация о текущем капитале.

Как и с программой «Домашняя бухгалтерия», с Family у меня не возникало никаких проблем в работе. Всё понятно на интуитивном уровне. При возникновении каких-то нюансов всегда можно обратится к документации. В каждом разделе, в каждом окошке есть ссылка «Нужна помощь», при переходе на которую вам будет дана качественная справка со скриншотами о текущем разделе. Есть возможность распечатать и сохранить документацию в отдельный html файл для просмотра в браузере.

При первом заходе в программу слева есть ссылка на страницу «С чего начать работу». Это страничка с базовой информацией о продукте, которая позволит быстренько войти в курс дела.

Отдельно хочется поблагодарить за дизайн продукта, он продуманный, яркий, и с ним просто приятно работать. Да, минимализма, о котором я писал, здесь не видно, но всё гармонично и в меру.

Оценка: 5

АналитикаВ рассматриваемой программе предусмотрено 30 отчетов (в версиях помладше, например, Standart, их меньше), среди которых 10 графических интерактивных отчетов и 20 текстовых.Отчеты можно распечатывать, сохранять в html формате.

В Pro версии отчетность настолько на высоком уровне, что может, как мне кажется, ответить практически на любой вопрос по вашему финансовому состоянию. Несколько примеров отчетов: Мой доход в день, Изменение капитала по дням, Как изменялась цена на продукты и т.д.

Визуальное представление информации не сбивает с толку как это было в программе «Домашняя бухгалтерия», а совсем даже наоборот.

Оценка: 5

Архивирование и безопасностьFamily – это многопользовательский продукт. Это означает, что в нем может работать как целая семья, так и один человек. Причем можно полностью разграничивать права. С помощью программы вы можете управлять списком пользователей: добавлять, удалять. Если захотите, вход можно разрешить только по паролю.

Что из себя представляет разграничение прав? Это означает, что вы можете запретить или разрешить управлять определенными счетами конкретным пользователям. Для примера: вы хотите добавлять записи о расходах, при этом разрешить вашей жене только просматривать отчеты. Можете открыть для общего доступа один счет, а все остальные скрывать.

В программе также предусмотрена возможность импортировать и экспортировать данные по счетам. Возможные форматы: FamilyMobile (*.fmd), Excel (*.xls), QIF-файл (*.qif).

Программа Family является по умолчанию Portable (переносимой). Это означает, что её не нужно переустанавливать, если вы, например, переустановили операционною систему или хотите запустить её на другом компьютере.

Это означает, что её не нужно переустанавливать, если вы, например, переустановили операционною систему или хотите запустить её на другом компьютере.

В программе также предусмотрено создание бекапов на каждый день. В случае каких либо сбоев можно восстановить их, воспользовавшись этой копией.

Оценка: 5

Персональные инвестицииПрограмма позволяет вести учет также своих инвестиций. Для этого специально созданы «инвестиционные счета»: депозиты, акции, ПИФы и драгоценные металлы. Преимущества создания таких счетов через программу в том, что она каждый день обновляет котировки по тому или иному виду инвестиции. Например, вы купили акции какого-то паевого фонда. При этом программа будет пересчитывать стоимость ПИФа, исходя из текущих котировок на сегодняшний день, информируя вас об увеличении или уменьшении их стоимости. Аналогичная ситуация с акциями и золотом, всё обновляется и пересчитывается автоматически.

Добавление депозита тоже не вызывает никаких вопросов. После указания всех данных по депозиту: процентной ставки, типа депозита (классический или с капитализацией), даты, вы увидите полностью просчитанный депозит до окончания сроков с указанием суммы на каждый месяц вашего вклада.

Family – единственная программа в обзоре, которая предоставляет функциональность для работы с инвестициями. Однозначно пятерка.

Оценка: 5

Документация и поддержкаКомпания Sanuel, которая и занимается разработкой этого продукта, наладила идеальный коммуникационный канал с пользователями. Для этого был запущен ряд сайтов:

- http://familytips.ru/ — освещаются не самые очевидные возможности программы, добавляются заметки о том, как максимально эффективно управлять личными финансами с помощью этого продукта;

- http://ideas.sanuel.com/ — если у вас возникла какая-то идея и вы уверены, что она может улучшить программу, вы можете предложить её на этом сайте. За вашу идею будут голосовать другие пользователи, и, возможно, она будет реализована в следующих версиях продукта;

- если этого мало, вам также предоставляется возможность задавать вопросы на форуме http://sanuel.

com/forum/. Есть система для сбора ошибок программы http://sanuel.com/bugtracker.

com/forum/. Есть система для сбора ошибок программы http://sanuel.com/bugtracker.

Кроме всего прочего, вы можете получить качественную справку, написав на почту, а в экстренных ситуациях, задать вопрос онлайн консультанту.

Оценка: 5

Итоговая оценка: 25 из 25

3. Домашние финансы (Домашняя Редакция)Простота использованияСогласиться с утверждением разработчиков, что их интерфейс гармоничный, продуманный и понятный, я не могу. При первом заходе возник ступор. Сразу закралась мысль, что это какая-то архисложная программа, в которой невозможно разобраться. Я бы не был так критичен, но проанализировав ряд сервисов и уже других standalone приложений, я могу точно утверждать, что можно сделать намного юзабельней.

Бесспорно, программа очень функциональная, но это её и ахиллесова пята. В ней сразу вот так не разберешься, нужно потратить на это достаточно времени.

Оценка: 3

АналитикаВ этой программе отчеты строятся на базе Excel и макросов. Как по мне, это большой изъян этой системы. Привязка к сторонней программе для решения такой важной задачи как построение отчетов – вообще не практична. Конечно, пакет MicrosoftOffice очень популярный среди пользователей, но кто может гарантировать, что он будет установлен на компьютере? Стоимость лицензии на Excel 2010 ( по данным магазина http://www.softmart.ua/microsoft/microsoft-excel-2010.html ), составляет почти 900 грн ( чуть больше 100 дол.).

Шаблоны строятся по заранее подготовленным шаблонам, созданным в Excel. На момент тестирования, их было всего 7 штук. При желании вы можете создавать свои отчеты, если у вас будет достаточно познаний в Excel.

Оценка: 3

Архивирование и безопасностьКак и в остальных продуктах этого обзора, в «Домашних финансах» есть система резервного копирования данных, которые по надобности можно восстановить. Можно ограничить доступ к программе по паролю.

В программе есть возможность управлять базами данных. База данных – это набор счетов, категорий, информаций по вашим операциям и т.д., то есть некоторая структура. Получается, можно создавать сколь угодно этих структур. Я пытался представить ситуацию, в которой мне как рядовому пользователю, желающему контролировать свои финансы, понадобится эта функция. Пришел к выводу, что это какая-то сомнительная функция, которая возможно и кому-то пригодится, но уж точно не будет массово использоваться. Учитывая, что есть ряд других более важных проблем, юзабилити например, в первую очередь стоить их и решать.

Минусом также является то, что программа не многопользовательская.

Оценка: 4

Персональные инвестицииВ этом продукте отсутствуют какие-либо инструменты, упрощающие работу с персональными инвестициями.

Оценка: 0

Документация и поддержкаВы можете скачать программу с документацией или воспользоваться онлайн-справкой. Также доступен форум: http://debate.lab-1m.ru/index.php. Проанализировать качество и скорость ответов не удалось, так как на момент написания статьи форум был закрыт на техническое обслуживание.

В этой ситуации можно обратится в службу поддержки напрямую, но для этого нужно зарегистрироваться. Не вижу в этом шаге каких –то серьезных преимуществ.

Оценка: 3

Итоговая оценка: 13 из 25

Сводная таблица:

Методика тестированияКаждый продукт оценивался по наиболее важным критериям данного типа программ.

- Простота использования – программа должна иметь интуитивно понятный интерфейс и предоставлять пользователю базовые функции данного типа программ.

- Аналитика – должна позволять строить отчеты по финансовым операциям. Визуальное представление, качество отчетов и их количество играет важную роль в принятии решений в планировании бюджета, а также инвестирования. По этой причине этот критерий оценивался наиболее скрупулёзно.

- Архивирование и безопасность – позволяет создавать резервные копии данных, защищать их от доступа других людей, импортировать/экспортировать в другие популярные форматы.

- Персональные инвестиции – предоставляет пользователю инвестиционные инструменты, позволяющие упростить анализ и отслеживание эффективности вложений.

- Документация и поддержка – программа должна иметь документацию, максимально полно освещающую все аспекты работы с программой и её возможностями. Также для пользователей должен быть налажен коммуникационный канал с технической поддержкой для решения возникающих вопросов.

По каждому критерию программа получала оценку по 5-ти бальной шкале. Сумма всех оценок формировала общий балл, исходя из которого строился рейтинг рассматриваемых в обзоре продуктов.

ИтогоДля меня явным фаворитом видится продукт компании Sanuel Family 10 Pro. После использования trial-версии, купил себе лицензию, и теперь являюсь полноправным пользователем.

На вопрос: а что лучше использовать – интернет-сервис или standalone приложение однозначно ответить сложно. Сейчас я вижу только одно существенное отличие между этими двумя группами инструментов. Для программ – это защищенность конфиденциальных данных от возможного просмотра сторонними лицами. В онлайн-сервисах никто вам это гарантировать не сможет (что бы ни писали разработчики сервиса), так как вся база по операциям содержится на стороннем сервере (вспомним полугодичный случай с easyfinance.ru).

Для кого-то камнем преткновения может стать стоимость лицензии. В противовес этому, интернет может предложить ряд бесплатных сервисов с достаточной функциональностью и приятным интерфейсом.

Общего рецепта здесь нет и быть не может. Основное здесь – это осознание надобности контроля за своими кровными, а уж на вопрос, с помощью чего вести этот контроль, ответит время и ваше желание разобраться в этой теме.

Надеюсь, что моё маленькое исследование поможет вам принять решение в вопросе выбора наиболее удобного и функционального инструмента.

7 лучших бюджетных приложений на 2021 год

Самые простые бюджетные приложения обычно подключаются к вашим финансовым счетам, отслеживают расходы и классифицируют расходы, чтобы вы могли видеть, куда уходят ваши деньги. Но многие приложения делают гораздо больше.

Бюджетные приложения, представленные ниже, понравятся публике благодаря своим функциям. На момент написания этой статьи у каждого из них было не менее 4,1 звезды (из 5) в iOS App Store и Google Play, а также не менее 1000 отзывов.

Лучшие бюджетные приложения

PocketGuard, для упрощенного снимка бюджета

PocketGuard, бесплатное бюджетное приложение, соединяет ваши текущие, кредитные и сберегательные счета и обнаруживает повторяющиеся счета и доход.Затем он показывает, сколько средств доступно для повседневных расходов, путем вычитания предстоящих счетов, целевых взносов по сбережениям и заранее заложенных в бюджет денег из вашего предполагаемого дохода. PocketGuard автоматически классифицирует ваши расходы, но вы также можете создавать собственные категории и устанавливать для них ограничения. Бонус: если вы действительно хотите копнуть глубже, PocketGuard позволяет экспортировать транзакции, чтобы вы могли играть с данными в своих собственных таблицах.

Mint, для бюджетирования и кредитного мониторинга

Mint позволяет вам подключить свои финансовые счета, а затем приложение отслеживает и классифицирует ваши транзакции.Вы будете получать уведомления, когда вы превышаете свой бюджет в определенной категории, если он обнаруживает крупную или подозрительную транзакцию и если вы заплатили комиссию за банкомат. Mint также позволяет отслеживать все ваши счета в одном месте и напоминать вам о сроках предстоящих платежей. Все эти функции бесплатны, включая службу кредитного мониторинга.

Управляйте своим бюджетом с помощью NerdWallet

У NerdWallet есть бесплатное приложение, которое поможет вам отслеживать свои денежные средства, находить новые способы экономии и даже повышать свой кредитный рейтинг. Чтобы оставаться непредвзятыми, мы решили не включать себя в этот список, но мы думаем, что вы все равно нас полюбите.

Чтобы оставаться непредвзятыми, мы решили не включать себя в этот список, но мы думаем, что вы все равно нас полюбите.

YNAB и EveryDollar, для бюджетирования с нулевой базой

You Need a Budget (YNAB), без сомнения, для преданного пользователя. Он основан на нулевой системе бюджетирования, поэтому вы должны составить план на каждый заработанный доллар. Это также требует финансовых вложений в размере 84 долларов в год или 11,99 долларов в месяц после 34-дневной бесплатной пробной версии. (Студенты, предоставившие подтверждение о зачислении, получают 12 месяцев бесплатно.) Те, кто платит эту цену, могут воспользоваться множеством функций YNAB. Вы можете подключать банковские счета, ставить цели, вносить вклад в сбережения и настраивать категории расходов.Вы также можете получить доступ к ресурсам, таким как руководства пользователя приложений, советы по бюджету и бесплатные семинары.

EveryDollar — это бюджетное приложение, которое помогает вам отслеживать свои расходы и планировать покупки. Он предназначен для составления бюджета с нулевой базой — метода, при котором ваши расходы равны вашему доходу. В бесплатной версии приложения вы вручную вводите транзакцию каждый раз, когда тратите деньги, чтобы учесть ее в своем бюджете. Или заплатите за Ramsey +, который включает премиум-версию EveryDollar (ранее называвшуюся EveryDollar Plus).С помощью этой обновленной версии вы можете подключить свои банковские счета для более удобной работы и получить доступ к советам и другим инструментам. Ramsey + стоит 129,99 долларов в год после 14-дневной бесплатной пробной версии.

Goodbudget, для совместного бюджетирования в конвертах

Goodbudget основан на системе конвертов, в которой вы распределяете свой ежемесячный доход по определенным категориям расходов. Приложение позволяет нескольким устройствам получать доступ к одной и той же учетной записи, поэтому партнеры и члены семьи могут разделить бюджет.В отличие от большинства других приложений, Goodbudget не позволяет синхронизировать банковские счета. Вы вручную добавляете остатки на счетах (которые можно получить на веб-сайте своего банка), а также суммы наличных и задолженности. После ввода счетов и дохода вы распределяете деньги по категориям расходов, известным как конверты. Бесплатная версия позволяет использовать одну учетную запись, два устройства и ограниченное количество конвертов. Версия Plus, которая стоит 7 долларов в месяц или 60 долларов в год, предлагает неограниченное количество конвертов и учетных записей, до пяти устройств и другие льготы.

Вы вручную добавляете остатки на счетах (которые можно получить на веб-сайте своего банка), а также суммы наличных и задолженности. После ввода счетов и дохода вы распределяете деньги по категориям расходов, известным как конверты. Бесплатная версия позволяет использовать одну учетную запись, два устройства и ограниченное количество конвертов. Версия Plus, которая стоит 7 долларов в месяц или 60 долларов в год, предлагает неограниченное количество конвертов и учетных записей, до пяти устройств и другие льготы.

Honeydue, для составления бюджета с вашим партнером

Honeydue, новинка в списке 2021 года, позволяет вам и вашему партнеру видеть обе финансовые картины в одном месте, включая банковские счета, кредитные карты, ссуды и инвестиции.(Однако вы можете выбрать, чем поделиться со своей второй половинкой.) Бесплатное бюджетное приложение автоматически классифицирует расходы, но вы также можете настроить собственные категории. Вместе вы можете установить ежемесячные лимиты для каждой из этих категорий, и Honeydue предупредит вас, когда вы или ваш партнер приблизитесь к ним. Honeydue также отправляет напоминания о предстоящих счетах и позволяет вам общаться в чате и отправлять смайлы. Узнайте больше о бюджетных приложениях для пар.

Personal Capital, для отслеживания богатства и расходов

Personal Capital — это в первую очередь инвестиционный инструмент, но его бесплатное приложение включает функции, полезные для бюджетников, которые хотят отслеживать свои расходы.Вы можете подключать и контролировать текущие, сберегательные счета и счета кредитных карт, а также IRA, 401 (k) s, ипотечные и ссуды. Приложение предоставляет моментальный снимок расходов, перечисляя недавние транзакции по категориям. Вы можете настроить эти категории и увидеть процент от общих ежемесячных расходов, которые представляет эта категория. Personal Capital также служит для отслеживания чистой стоимости активов и разбивки портфеля.

Другие надежные бюджетные приложения

У этих бюджетных приложений либо не было достаточно обзоров, либо они не совсем попали в список в этом году. Но они выглядели многообещающими и могут сработать на вас.

Но они выглядели многообещающими и могут сработать на вас.

Copilot (только для iOS) и Simplifi, запущенные в 2020 году, подключаются к вашим банковским счетам, классифицируют ваши расходы, отслеживают предстоящие счета и многое другое.

Clarity Money, бесплатное бюджетное приложение, отслеживает ваши расходы и предлагает подписки для отмены.

Honeyfi и Zeta помогут вам и вашему партнеру составить бюджет вместе.

Mvelopes предлагает альтернативу Goodbudget для составления бюджета в конвертах.И, в отличие от другого приложения, Mvelope синхронизируется с вашими банковскими счетами.

Не хотите подключать свои аккаунты? Исходный дневной бюджет (только для iOS) и Fudget — это простые трекеры, в которых вы вручную вводите входящие и исходящие деньги.

Дополнительные ресурсы по бюджету из NerdWallet

Если вы хотите работать над своим бюджетом, но не уверены, что приложение — правильный путь, вы можете попробовать другие варианты:

Автоматизируйте свой бюджет с помощью NerdWallet

Отслеживайте расходы по категориям, сравнивайте месяцы и выбирайте способы сэкономить.

Калькулятор бюджета 50/30/20 — NerdWallet

Мы поддерживаем бюджет 50/30/20 как лучший способ ответственно расходовать свои деньги.

Воспользуйтесь нашим калькулятором, чтобы оценить, как вам следует разделить свой ежемесячный доход на потребности, желания и сбережения.

Бюджетный калькулятор 50/30/20

Наш калькулятор 50/30/20 делит получаемый вами доход на три категории: 50% на нужды, 30% на нужды и 20% на сбережения и погашение долгов.

Узнайте, как этот подход к бюджетированию применим к вашим деньгам.

Сбережения и погашение долгов

$ 0

Просматривайте свои деньги в одном месте

NerdWallet подсчитывает ваши расходы и показывает, сколько вы тратите на такие вещи, как еда, счета, поездки и многое другое. Кроме того, мы покажем вам, как сэкономить по-крупному.

Кроме того, мы покажем вам, как сэкономить по-крупному.

Что такое правило 50/30/20?

Правило 50/30/20 — это популярный метод составления бюджета, который распределяет ваш ежемесячный доход между тремя основными категориями. Вот как это разбивается:

Ежемесячный доход после уплаты налогов.Эта цифра представляет собой ваш доход после вычета налогов и стоимости удержаний из заработной платы для медицинского страхования, взносов 401 (k) или других автоматических сбережений.

50% вашего дохода: потребности. Необходимость — это расходы, которых нельзя избежать. Эта часть вашего бюджета должна покрывать такие расходы, как:

Минимальные платежи по кредиту. Все, что выходит за рамки минимума, попадает в корзину сбережений и погашения долга.

Уход за детьми или другие расходы, которые необходимо покрыть, чтобы вы могли работать.

30% вашего дохода: хочет. Не всегда легко отличить потребности от желаний, и они могут варьироваться от одного бюджета к другому. Однако, как правило, потребности — это дополнительные услуги, которые не являются необходимыми для жизни и работы. Часто они предназначены для развлечения и могут включать:

20% вашего дохода: сбережения и долги. Экономия — это сумма, которую вы тратите, чтобы подготовиться к будущему. Посвятите эту часть своего дохода выплате существующего долга и созданию удобной финансовой подушки, чтобы избежать взятия долга в будущем.

Как именно использовать эту часть вашего бюджета, зависит от вашей ситуации, но, скорее всего, она будет включать:

Создание и увеличение резервного фонда.

Накопление на пенсию через 401 (k) и, возможно, индивидуальный пенсионный счет.

Погашение долга, начиная с токсичного типа с высокой процентной ставкой.

Получите дополнительную помощь при расчете и мониторинге вашего бюджета

Автоматизируйте свой бюджет с помощью NerdWallet

Отслеживайте расходы по категориям, сравнивайте месяцы и выбирайте способы экономии.

Бесплатные таблицы и шаблоны бюджета

Отслеживание ежемесячных расходов в таблице или шаблоне бюджета может немного упростить управление вашими деньгами.

Пять инструментов составления бюджета, приведенные ниже, являются одними из наших любимых. Где бы вы ни нашли бюджетную таблицу или шаблон, будьте осторожны при загрузке. Проверка онлайн-обзоров и загрузка шаблонов бюджета только с веб-сайтов, которым вы доверяете, помогут вам избежать фишинговых вирусов.

Бюджетная ведомость Федеральной торговой комиссии

Как это работает: Федеральная торговая комиссия предлагает веб-сайт для просвещения потребителей о деньгах, в том числе о том, как составлять бюджет.Для начала ознакомьтесь с таблицей «Составьте бюджет». Загрузите PDF-файл и заполните поля, чтобы узнать, зарабатываете ли вы больше, чем тратите, или тратите больше, чем зарабатываете.

Что нам нравится: Числа и формулы могут сделать бюджет неприемлемым, но этот простой рабочий лист совсем не пугает. Это отличная отправная точка, если вы никогда раньше не планировали бюджет.

Где это получить: на Consumer.gov загрузите PDF-файл со вкладки «Toolbox».

Бюджетный лист NerdWallet

Как это работает: Используйте эту онлайн-форму для ввода ваших ежемесячных доходов и расходов.С этой информацией рабочий лист показывает, как ваши финансы сравниваются с разбивкой бюджета 50/30/20, которая рекомендует, чтобы 50% вашего дохода шло на нужды, 30% — на желания и 20% — на сбережения и погашение долга. Вы также можете скачать эти листы в Excel.

Что нам нравится: этот подробный рабочий лист предлагает вам рассмотреть широкий спектр расходов — от взносов по страхованию жизни до дорожных расходов и платежей по кредитной карте — чтобы вы ничего не пропустили. Вы также можете просмотреть рабочие листы, относящиеся к вашей ситуации, независимо от того, являетесь ли вы студентом колледжа, родителем, домовладельцем, пенсионером или никем из них.

Шаблоны бюджета Microsoft Office

Принципы работы: ведение электронной таблицы требует дисциплины, а создание электронной таблицы с нуля требует времени. Избавьтесь от хлопот по настройке строк, столбцов и формул с помощью готового шаблона Excel из Office. Шаблоны включают бюджет домашних расходов, планировщик бюджета праздника и бюджет мероприятия.

Что нам нравится: существует шаблон практически для любой бюджетной ситуации, от простой до сложной. Открывайте Excel в Интернете и работайте над одним документом одновременно с другими пользователями.

Где это получить: Посетите templates.office.com и нажмите «Бюджеты», чтобы найти файл Excel для загрузки. Или войдите в Microsoft и отредактируйте в браузере рабочего стола.

Таблицы бюджета Google Диска

Как это работает: Google Drive — это служба хранения файлов, где пользователи могут создавать, загружать и обмениваться файлами. Получите 15 ГБ хранилища бесплатно или обновите, если этого недостаточно. Приложение Таблицы для Диска включает готовые шаблоны, например годовой и ежемесячный бюджет.

Что нам нравится: Вы можете взять с собой свой бюджет, войдя в свою учетную запись Google Drive со своего смартфона, планшета или компьютера. Вы также можете поделиться доступом к семейному бюджету с другими членами вашей семьи.

Где его получить: войдите в систему на странице google.com/sheets, затем просмотрите галерею шаблонов.

Автоматизируйте свой бюджет с помощью NerdWallet

Отслеживайте расходы по категориям, сравнивайте месяцы и выбирайте способы сэкономить.

Шаблоны образа жизни Mint

Как это работает: В дополнение к широко известному приложению Mint, денежный менеджер также предлагает шаблоны бюджета.Выберите желаемый бюджет, а затем используйте готовый формат для классификации расходов.

Что нам нравится: Существуют демографические варианты, подходящие для разных этапов жизни. Студентам понравится шаблон колледжа, а родители маленьких детей оценят шаблон дневного ухода.

Где это получить: Загрузите файл Excel с сайта Mint.

Больше способов распоряжаться своим бюджетом

Изучение таблиц и шаблонов бюджета — уже хорошее начало в управлении своими деньгами.Если перечисленные выше инструменты вам не подходят, у вас есть другие варианты:

Попробуйте приложение, которое отслеживает и классифицирует ваши расходы. Ознакомьтесь с лучшими бюджетными приложениями на 2021 год.

Чтобы узнать, какую часть вашего ежемесячного дохода можно потратить и сэкономить, попробуйте наш калькулятор бюджета.

3 бюджетных приложения для пар, которые хотят ориентироваться на деньги

Вы и ваша вторая половинка, вероятно, не пойдете на романтический ужин в этот День святого Валентина, так почему бы не сделать следующее лучшее? Зажгите несколько свечей, налейте вина — и скачайте бюджетное приложение.

На самом деле, существуют специальные бюджетные приложения для пар, которые помогут вам больше узнать о расходах, долгах и инвестициях друг друга. Эти инструменты отслеживают ваши расходы, чтобы вы и ваш партнер могли ссылаться на одну и ту же (объективную) информацию.

«Это стопроцентная правда — не скрывать», — говорит Адди Макхейл, сертифицированный специалист по финансовому планированию из Денвера. «В противном случае вы окажетесь в этой стране финансовой неопределенности».

Итак, вместо того, чтобы подозревать, что вы слишком много потратили на еду на вынос или что один из вас немного доволен покупками на Amazon, вы можете свериться с реальными цифрами.Вы двое можете точно видеть, сколько каждый на что тратит, а также как эти расходы меняются с течением времени и вписываются в остальную часть вашей финансовой картины.

Если это похоже на то, что может принести пользу вам и вашему партнеру, попробуйте эти приложения.

3 бюджетных приложения для пар

Honeydue, Honeyfi и Zeta Money Manager разработаны специально для пар и доступны в iOS App Store и Google Play. Они также похожи в следующем:

Они также похожи в следующем:

Оба партнера могут синхронизировать свои финансовые счета и видеть транзакции и балансы друг друга.Но каждое из этих приложений также позволяет пользователям хранить в тайне определенные финансы.

Пользователи могут синхронизировать свои текущие и сберегательные счета, а также кредитные карты, ссуды и инвестиции.

Пользователи могут отслеживать счета и получать напоминания о предстоящих сроках оплаты.

Приложения предоставляют настраиваемый семейный бюджет или позволяют пользователям устанавливать лимиты для определенных категорий расходов.

Пользователи могут каким-то образом общаться друг с другом в приложении, например комментировать расходы.

Вот что выделяет каждое приложение само по себе и чем оно отличается от других:

1. Honeydue

Для начала это бесплатное приложение. (Honeydue просит вас давать им несколько долларов ежемесячно, но вы можете этого не делать.) В App Store и Google Play у Honeydue больше всего отзывов и наивысшие оценки из трех приложений по состоянию на это письмо. Большинство отзывов положительные, но некоторые пользователи отмечают, что приложение можно было бы упростить и быстрее отображать обновленные остатки на счетах.В отличие от Honeyfi и Zeta, Honeydue не дает парам возможности сотрудничать для достижения сберегательных целей, но предлагает совместный банковский счет.

2. Honeyfi

Это приложение предлагает бесплатную 30-дневную пробную версию. Если вы решите придерживаться его, вы можете заплатить 60 долларов за пару за годовую подписку (5 долларов в месяц) или подписаться на ежемесячную подписку за 9,99 долларов в месяц. В App Store и Google Play у Honeyfi было всего несколько сотен отзывов, но его рейтинги были почти такими же высокими, как у Honeydue.У Honeyfi самая надежная функция целей среди трех приложений. Пользователи могут установить правила, определяющие определенную сумму денег, которая должна регулярно переводиться с текущего счета на отдельный счет, застрахованный FDIC. Обратите внимание, что пользователи Honeyfi должны привязать финансовый счет. Honeydue и Zeta рекомендуют связывать учетные записи, чтобы максимально использовать возможности приложений, но они позволяют пропустить этот шаг и вручную вводить транзакции, если вы предпочитаете.

Обратите внимание, что пользователи Honeyfi должны привязать финансовый счет. Honeydue и Zeta рекомендуют связывать учетные записи, чтобы максимально использовать возможности приложений, но они позволяют пропустить этот шаг и вручную вводить транзакции, если вы предпочитаете.

3. Zeta Money Manager

Среди трех приложений у Zeta меньше всего обзоров и самых низких оценок, при этом некоторые пользователи (в основном в Google Play) отмечают, что в приложении есть сбои.Тем не менее, Zeta бесплатна и предлагает функции, аналогичные Honeydue и Honeyfi. Пары, которые используют Zeta, также могут использовать его долговые расписки для отслеживания и разделения расходов и возмещения друг другу через Venmo или PayPal.

Существуют и другие приложения, которые не предназначены для пар, но могут работать для вас и вашего партнера. Например, Goodbudget — это приложение, основанное на системе конвертов, которое позволяет синхронизировать семейный бюджет на нескольких устройствах. Также есть способы поделиться бюджетом в приложении «Вам нужен бюджет».Узнайте об этих и других инструментах в нашем списке лучших бюджетных приложений.

Автоматизируйте свой бюджет с помощью NerdWallet

Отслеживайте расходы по категориям, сравнивайте месяцы и выбирайте способы сэкономить.

Как составить бюджет с вашим партнером

Независимо от того, какое приложение вы выберете — или если вместо этого вы выберете низкотехнологичный бюджетный маршрут с электронными таблицами — разговор о деньгах с любимым человеком может показаться довольно загруженным. Исследуя финансы друг друга с помощью инструментов и бесед, сертифицированный финансовый терапевт Эд Коамбс подчеркивает важность финансового сочувствия.Стремитесь лучше понять друг друга, а не определять, правильные или неправильные решения.

Чтобы проявить сочувствие, нужно помнить, что у вас и вашего партнера был разный финансовый опыт, — говорит Коамбс, который также работает семейным и семейным терапевтом из Шарлотты, штат Северная Каролина. Он говорит, что даже если у вас схожее финансовое прошлое, «все равно будут небольшие различия в том, что вы расставляете по приоритетам или цените».

Он говорит, что даже если у вас схожее финансовое прошлое, «все равно будут небольшие различия в том, что вы расставляете по приоритетам или цените».

В идеале вы и ваш партнер дойдете до точки, когда вы сможете «финансово обнажиться», как выразился Коамбс.Это означает, что никого не беспокоит критика или осуждение их денег и того, что они с ними делают, говорит он, и есть «общее понимание будущего направления финансов».

Достижение такой прозрачности — сложная задача для многих пар, говорит Коамбс. Прежде чем использовать приложение для общего бюджета и раскрывать свои финансы, примите политику отказа от осуждения. Если выясняется, что вы или ваш партнер не можете это изменить, возможно, сейчас не время вместе составлять бюджет.

В этот момент, по словам Коамбса, вы, возможно, захотите поработать «над развитием навыков взаимоотношений, необходимых для того, чтобы чувствовать себя в безопасности друг с другом».«Это может означать работу над общением, выслушиванием и сочувствием или устранение прошлых травм.

Как получить максимальную отдачу от приложения